光大期货:金融类日报10.25

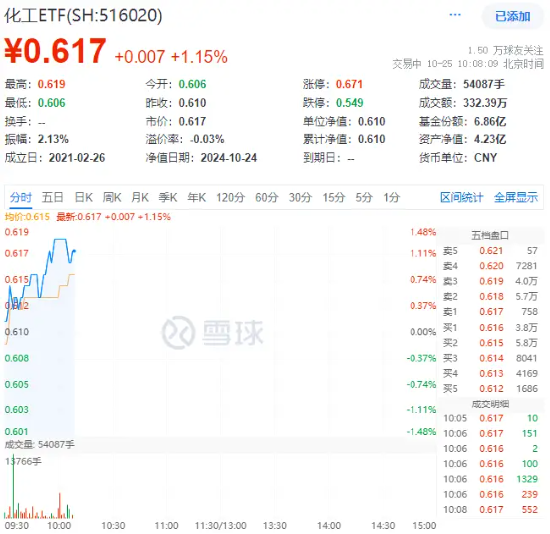

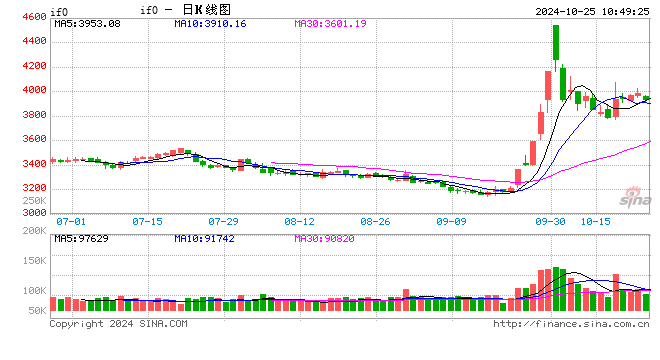

股指:

昨日,A股市场震荡下跌,Wind全A下跌0.76%,成交额1.56万亿元。中证1000下跌0.71%,中证500下跌0.86%,沪深300下跌1.12%,上证50下跌1.01%。A股本轮反弹受到政策激励较大,自9月下旬起,多部位密集发声,提振经济预期。近期,央行行长表示,进一步健全货币政策框架,目标体系方面将把物价合理回升作为重要考量;1年期和5年期LPR紧随其后调降25bp。当前市场主要期待中央财政在地方化债等问题上承担更多责任,此前发布会表达了类似倾向,包括提到“拟一次性增加较大规模债务限额;是近年来出台支持化债力度最大措施;中央财政还有较大的举债空间和赤字提升空间”等表述,但细节还未披露。近期同样公布了多组9月经济和金融数据,显示出经济仍在筑底企稳阶段。目前,影响A股长期走势的主要因素仍然是债务周期下各部门去杠杆的进程,核心在于名义经济增速是否超过名义利率。我们认为,从流动性增加引导市场预期回暖,再到带动上市公司盈利能力回升还需要一段时间。IM00基差收于-2.63,IC00基差收于-5.1,IF00基差收于4.17,IH00基差收于3.9。股指期货的主要应用仍是对冲现货风险,而非多头替代,因此,长期来看指数期货仍将回到贴水状态。

国债:

国债期货收盘涨跌不一,30年期主力合约跌0.09%,10年期主力合约跌0.09%,5年期主力合约持平,2年期主力合约涨0.01%。公开市场方面,中国央行昨日进行7989亿元7天期逆回购操作,中标利率为1.50%,与此前持平。昨日有1326亿元7天期逆回购到期,净投放6663亿元。银存间质押式回购利率多数上涨,1天期品种报1.5436%,涨4.51个基点;7天期报1.6363%,跌0.49个基点。短期来看,政策持续发力同时财政政策力度尚未确定,政策预期依然是短期扰动债市走势的重要因素,债市在情绪已经有所修复的情况下,利率难以回到前低,短期债市以区间震荡看待。

贵金属:

隔夜伦敦现货黄金震荡偏强,上涨0.45%至2733.69美元/盎司;现货白银下跌0.45%至33.663美元/盎司;金银比升至81.2附近。美国10月Markit制造业PMI初值47.8,创2个月新高,好于预期47.5和前值47.3,但数据仍是萎缩状态;10月Markit服务业PMI初值55.3,创2个月新高,同样好于预期55和前值55.2。美国10月19日当周首次申请失业救济人数意外下降至22.7万人,低于预期24.2万人和前值24.1万人。近期的经济和就业数据以及美联储官员态度支持了美联储11月议息降息幅度25个基点的观点,但相比9月份并不意味着进一步宽松。地缘政治方面,有消息称哈以冲突或停火两周。近期金价连续上涨后产生分歧,此前提到金价高位也带来一定负面影响,如黄金实物消费再次转慢,黄金市场实物流动性担忧显现,恐带来新的套保及对冲力量。不过,除了看多拥挤外,在美联储降息通道及地缘政治加持下,也并无显著的持续利空,所以对黄金后期走势乐观中仍继续保持一份谨慎。

相关文章

发表评论

评论列表

- 这篇文章还没有收到评论,赶紧来抢沙发吧~