排位赛,大变化!

今年三季度随着权益市场回暖,多家以权益投资见长的基金公司非货管理规模排名迅速抬升。在三季度非货规模居前的20家基金公司中,4家基金公司规模增量突破千亿元,其中“拳头”宽基产品贡献了绝大多数的规模增量。

虽然在增量变化上,三季度“股债跷跷板”效应导致债券型基金规模出现明显缩水,对部分以固收投资见长的基金公司形成“拖累”,但从存量来看,债基依然是多数基金公司贡献非货规模的“主力军”。并且,一些基金公司凭借在固收和权益投资的均衡布局,在二季度、三季度市场行情切换的情况下,旗下产品依然能整体保持稳健的盈利水平。

“拳头”宽基带来显著规模增量

今年三季度,公募非货管理规模居前的20家基金公司位次发生较大变化。Wind数据显示,除易方达基金、华夏基金、广发基金、嘉实基金、永赢基金、中银基金与二季度保持一致外,其余14家基金公司的非货规模排名均发生了变化。

其中,南方基金、华泰柏瑞基金、国泰基金、中欧基金、兴证全球基金的非货规模位次相比二季度均出现抬升。华泰柏瑞基金、南方基金三季度的非货规模增量仅次于华夏基金和易方达基金,分别达2055.51亿元、1096.55亿元。

在三季度非货规模新增超千亿元的4家基金公司中,中国证券报记者梳理发现,其规模增量主要来自被动指数型基金。其中,易方达基金旗下被动指数型基金三季度规模新增超2200亿元,华夏基金、华泰柏瑞基金旗下被动指数型基金新增超1900亿元,南方基金旗下被动指数型基金新增超1100亿元。华夏基金也由此成为继易方达基金之后第二家非货规模突破万亿元的公募基金公司。

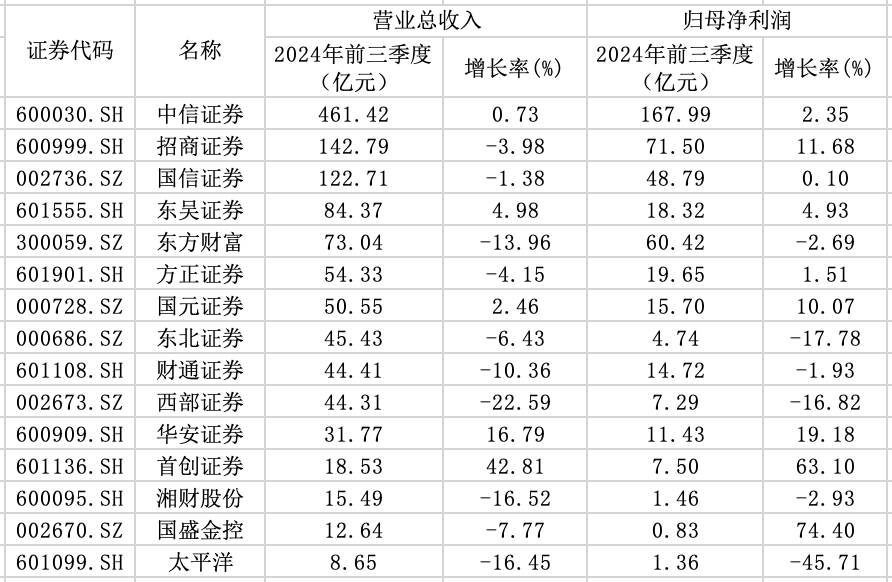

三季度末非货规模居前的20家基金公司

值得注意的是,“拳头”宽基成为三季度非货规模增量的主要来源。例如,易方达沪深300ETF等三季度新增规模在千亿元以上,华夏沪深300ETF、华夏上证50ETF、南方中证500ETF均新增超500亿元,南方中证1000ETF、易方达创业板ETF、华夏中证1000ETF、易方达上证科创板50ETF、华夏上证科创板50ETF也新增超200亿元。

此外,广发基金、嘉实基金、富国基金、中欧基金、国泰基金三季度的非货规模增量相对较多,分布在200亿元至700亿元之间。其中,嘉实沪深300ETF、广发中证1000ETF等宽基产品带来的规模增量在百亿元以上。

债基缩水“拖累”规模增量

今年三季度特别是9月下旬以来,随着A股市场大幅反弹,“股债跷跷板”效应加剧,在负债端流动以及资产净值变化的共同作用下,形成固收产品规模萎缩、权益产品规模扩张的显著特征,这也给三季度基金公司的规模位次带来一定影响。

以非货规模居前的20家基金公司为例,在上述规模增量居前的基金公司中,除了被动指数型基金贡献规模增量之外,以主动权益投资见长的基金公司,例如广发基金、易方达基金、中欧基金旗下主动权益基金(包括普通股票型、偏股混合型、平衡混合型、灵活配置型基金)三季度的规模增量均在150亿元以上,嘉实基金、华夏基金、富国基金、景顺长城基金、兴证全球基金、汇添富基金、工银瑞信基金的规模增量均在90亿元以上。

而债券型基金方面,除广发基金、华泰柏瑞基金、中欧基金、中银基金三季度规模保持增长外,其余16家基金公司的债基规模均出现不同程度的缩水,部分基金公司旗下债基规模三季度下降350亿元以上。因此,部分基金公司由于权益增量有限,同时固收出现缩水,导致三季度非货管理规模整体增幅较小甚至有所下降。

但整体而言,截至三季度末,除易方达基金、华夏基金等以权益投资见长的基金公司旗下债基占非货规模的比重不足三成外,多数头部基金公司的非货存量规模依然离不开债基的支撑。在三季度非货规模居前的20家基金公司中,债基占非货规模四成以上的基金公司多达15家。

其中,债基为永赢基金、中银基金等以固收投资见长的银行系基金公司提供了90%以上的非货管理规模,博时基金、招商基金、天弘基金、鹏华基金、工银瑞信基金、广发基金旗下的债基也为基金公司贡献了半数以上的非货管理规模。

利润水平随行情显著回升

三季度的行情转暖,不仅为基金公司带来了权益规模增量,同时也显著提升了权益产品的盈利水平。天相投顾数据显示,在三季度非货规模居前的20家基金公司中,12家基金公司旗下基金产品三季度实现“扭亏为盈”。

其中,易方达基金、华夏基金旗下所有基金产品三季度分别实现利润1590.98亿元、1431.56亿元,同时也是行业里仅有的两家三季度产品利润超千亿元的基金公司。易方达基金、华夏基金旗下三季度利润超10亿元的基金产品分别达21只、18只(不同份额分开计算)。除宽基产品外,多只较大规模的主动权益产品以及QDII产品同样贡献了较多的利润。

值得注意的是,嘉实基金、富国基金、华安基金、博时基金、工银瑞信基金、兴证全球基金等得益于对权益和固收产品的均衡布局,今年二季度和三季度旗下所有基金产品的整体利润水平均处于行业靠前位置。例如,博时基金、兴证全球基金、富国基金在二季度市场整体遇冷的情况下,旗下产品依然实现了20亿元以上的利润规模。三季度,三家基金公司的盈利水平显著提升,富国基金旗下产品整体利润规模超400亿元。

富国基金介绍,基金利润体现了过去一段会计期间内基金的经营成果,等于投资收益、利息收益等基金收入减去相应的费用,与基金净值增长率一样,是衡量基金业绩的重要指标之一。而基金能否真正为投资者赚钱,则要从不同的收益来源来思考。比如,三季度盈利最多的指数基金赚取的是指数贝塔的钱;而主动权益类产品考察的是基金经理的选股能力以及获得超额收益和风险控制的能力。

从长期看,富国基金认为,国内基本面是决定中国资产定价的决定性因素。随着国内一揽子增量政策陆续推出和加快落实,基本面积极因素有望持续累积,不断夯实市场长期向上的基础。

相关文章

发表评论

评论列表

- 这篇文章还没有收到评论,赶紧来抢沙发吧~