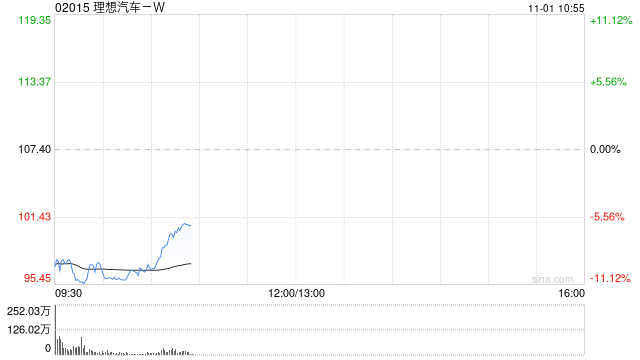

中金:维持理想汽车-W“跑赢行业”评级 目标价上调至128港元

中金发布研究报告称,维持理想汽车-W(02015)“跑赢行业”评级,考虑到公司经营改善超预期,上调24年盈利预测20%至105亿元,维持25年盈利预测,上调目标价28%至128港元。公司3Q24营收为428.7亿元,环比+35.3%;Non-GAAP净利润38.5亿元,环比+156.2%。经历了上半年的经营调整,公司3Q销量重回月销5万辆的高水平,带动业绩超出市场预期。

中金主要观点如下:

3Q业绩超出市场预期;经营重回稳健增长。

公司3Q重回稳健增长轨道,销量达152,831辆,环比+44,250辆,营业收入为428.7亿元。毛利率方面,汽车业务毛利率为20.9%,环比+2.2ppt,该行预计虽然L6车型占比提升,但各车型的Max版本占比提升、供应链降本仍有效提振了毛利率表现,带动毛利率超出市场预期。费用端来看,3Q研发费用为25.9亿元,环比-14.6%,环比下降主要受到车型研发周期及研发人员数量减少带动;3Q销管费用为33.6亿元,环比+19.3%,主因公司确认了部分李想的CEO激励以及销管人员数量扩张,对GAAP净利形成摊薄。3Q公司所得税费用为5.8亿元,2Q24为0.77亿元。对应公司Non-GAAP净利润为38.5亿元,环比+156.2%。

4Q销量指引积极,超充布局快速提升。

公司指引4Q实现销量为16-17万辆,对应营业收入达到432-459亿元,对应单车ASP中枢为27万元,该行预计公司4Q有望在以旧换新政策带动下继续保持稳健的增长和盈利能力。截至10月31日,公司正式落成第1000座充电站,公司此前阐述补能效率为纯电车型销量高低的胜负手,并确立规划后续纯电车型都标配5C超充能力。长期看,公司指引5C超充网络计划投入资金达60亿元,直营5C超充站计划建成数量5000座,目标5C超充站全国高速和国道覆盖率达

95%,该行预计公司有望凭借前置布局的超充网络更好支撑明年纯电新车放量。

智能驾驶能力持续提升,数据迭代能力行业领先。

公司从2021年以来持续加大智驾研发投入,历经几次技术架构调整,24年7月开始全量推送无图NOA功能,并迭代至端到端+VLM模型的技术路线,智驾能力进入行业领先梯队。此外,公司还在门店端加大对消费者的推广和试驾力度,年初至今,各车型的Max版本持续提升至60-70%,有效带动了车辆毛利率提升和扩大智驾产品的用户基数,并进一步确立了下一步数据迭代的领先优势。长期看,智驾水平正逐步成为车企的核心能力,该行认为公司具备技术及数据优势。

风险:纯电车型不及预期;智能驾驶不及预期;市场竞争加剧。

相关文章

发表评论

评论列表

- 这篇文章还没有收到评论,赶紧来抢沙发吧~