光大期货:11月11日软商品日报

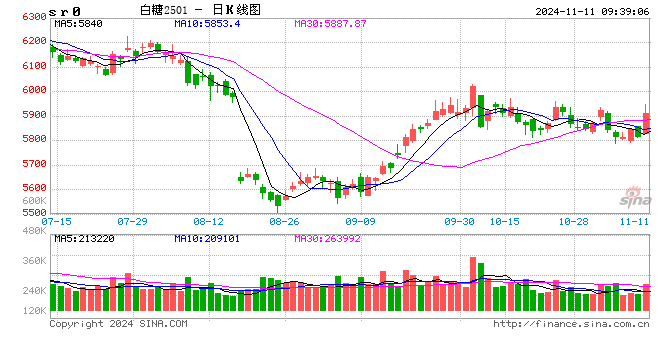

白糖:美联储如期降息 短期糖价区间运行

1、原糖:本周原糖期价继续窄幅横盘。荷兰合作银行(RABOBANK)称,考虑到长期干旱影响了巴西甘蔗主产区圣保罗州的甘蔗产量,预计2025/26榨季巴西中南部的甘蔗压榨量将降至5.8亿吨,低于对2024/25榨季预估的6亿吨。巴西出口方面,巴西今年1-10月已经出口糖和糖蜜3170万吨,2023年巴西全年出口3130万吨,创下历史新高。

2、国内报价:广西制糖集团陈糖报价区间为6290~6330元/吨,个别下调30元/吨;云南制糖集团陈糖报价区间为6120~6170元/吨,下调50~80元/吨。配额内进口估算价5700-5770元/吨;配额外进口估算价7280-7380元/吨。

3、小结:本周宏观因素影响较大。美国大选尘埃落定,美联储如期降息25个基地,期间避险情绪增加,大宗商品一度承压。基本面方面巴西出口和结转库存问题仍是当前盘面最大的支撑因素,2024年1-10月巴西出口3170万吨,24/25榨季累计出口2320万吨,结转库存偏低问题短期仍将支撑糖价。压力来自于北半球,增产预期下远期糖价上行驱动不足。变数来自于巴西25/26榨季估产,此前的干旱与近期降水并存,未来估产仍存变数。综合来看巴西低库存支撑短期价格,长期压力来自于北半球供应增

加预期,保持区间看法。

4、国内:各级团陆续清库,11月中下旬将有更多甘蔗糖厂开机。现货方面情绪一般,成交以刚需为主。从9月主要含糖食品销售看环比略有好转,未来仍有待继续回升。未来宏观影响因素趋弱,市场将回归基本面,原糖缺乏趋势的情况下,考虑到糖浆及预拌粉的进口压力,国内继续以区间偏弱行情对待。

棉花:宏观扰动落地,基本面驱动有限

一、供应端:北半球棉花上市中,美国新棉采摘进度约6成,国内新棉采摘进度过9成。

1.USDA11月报预计,2024/25年度全球棉花产量为2529.5万吨,环比下调10万吨,巴基斯坦棉花预期产量小幅调减,其余主产国产量预期维持稳定。

3.国内机采棉陆续上市,依据中国棉花信息网数据,截止11月4日,全疆棉花采摘进度94%,周环比增加11个百分点,全疆新棉采摘预计将在11月中旬全部结束。籽棉收购价格持稳,本周机采棉收购价格指数平均约6.34元/公斤。

二、需求端:2024/25年度全球棉花消费量预计值小幅调减,国内纺织企业开机率环比持平,扩内需仍值得期待。

2.截止11月10日当周,纱线综合负荷为57.1%,周环比持平;纯棉纱厂负荷为54.4%,周环比持平。

3.截止11月10日当周,短纤布综合负荷为53%,周环比下降0.26个百分点;全棉坯布负荷为50.5%,周环比下降0.24个百分点。

三、进出口:美棉出口净签约及装运量当周值环比增加,但总签约量仍同比下降,国内纺服出口数据同比好转,后续有“抢出口”预期。

1.截止11月1日,2024/25年度美棉总签约量为132.7万吨,同比下降18.5万吨,中国签约量12.6万吨,环比下降38.1万吨。

2.截止2024年10月,我国纺织品及服装出口当月值合计254.80亿美元;其中纺织纱线、织物及其制品出口金额当月值123.86亿美元,同比增加15.65%;服装及衣着附件出口金额当月值130.94亿美元,同比增加6.84%。

四、库存端:陈棉库存中性,织厂原材料库存水平偏低,补库意愿不强,纺织企业产成品库存累积。

1.截止9月末,我国棉花商业库存为168.86万吨,环比下降45.82万吨,同比增加37.4万吨;工业库存为78.51万吨,环比下降6.41万吨,同比下降7.2万吨;合计为247.37万吨,环比下降52.23万吨,同比增加30.2万吨。

2.截至11月10日当周,纱线综合库存为22.86天,周环比增加1.1天;短纤布综合库存为27.63天,周环比增加0.63天。

3.截至11月10日当周,纺企棉花库存为26.18天,周环比增加0.36天;纺企棉纱库存为22.54天,周环比增加0.94天。

4.截至11月10日当周,织厂棉纱库存为10.86天,周环比下降0.94天;全棉坯布库存为28.58天,周环比上涨0.82天。

5、国际市场方面:宏观层面扰动仍在持续,基本面边际变化有限。本周是超级事件周,特朗普重新上台,美元指数重心上移,盘中突破105,美联储如期降息25BP之后,美元指数重心回落。目前市场对12月美联储降息预期有一定分歧,12月不降息的概率环比有所增加,需持续关注。基本面来看,2024/25年度全球棉花供需矛盾并不突出,USDA11月报环比调减全球棉花产量、消费量、进出口量、期末库存预期值,2024/25年度全球棉花同比仍是供需双增,供应略大于需求的格局。具体来看,美棉上市持续进行中,上市进度稍慢于我国。截止11月3日,美棉收获进度63%,周环比增加11个百分点,同比增加6个百分点,短期供应端的压力肯定会有所增加,但是长期来看,本年度美棉供应端的压力并不算大。依据USDA11月最新数据,预计2024/25年度美棉产量仅有309万吨,环比10月微调减0.2万吨,美棉产量低于近年来均值水平,美棉供应端压力有限。整体来看,预计宏观层面扰动减弱之后,在美棉产量位于历史低位,且美棉价格位于相对较低水平的情况下,预计后续美棉价格上方有一定空间,等待变局节点。

6、国内市场方面:新棉采摘基本结束,基本面驱动有限。目前北疆新棉采摘全部结束,南疆采摘进度也超9成,截止11月4日,全疆棉花采摘进度94%,周环比增加11个百分点,全疆新棉采摘预计将在11月中旬全部结束。籽棉收购价格持稳,本周机采棉收购价格指数平均约6.34元/公斤,北疆收购价格高于南疆,北疆籽棉收购加工成本与盘面倒挂,南疆加工成本基本持平或略有盈利,成本端有一定支撑。下游需求来看,纺织企业开机负荷环比基本持平,产成品库存持续累积,10月纺服出口数据同比大幅好转,但10月纺服零售同比增幅低于社零增速,整体表现一般。特朗普重新上台之后,因市场对其出口政策有一定担忧,故市场有抢出口及扩内需的预期,后续需求改善值得期待。综合来看,短期供应端压力仍存,需求改善需要时间,成本端有一定支撑,基本面整体驱动有限,预计短期郑棉震荡运行为主,关注市场情绪变化及美棉走势。

免责声明

本报告的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更,报告仅面向我公司客户中的专业投资者客户。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成所述品种的操作依据,投资者据此做出的任何投资决策与本公司和作者无关。

相关文章

发表评论

评论列表

- 这篇文章还没有收到评论,赶紧来抢沙发吧~