政府债券的便利性收益与债务可持续性

来源:中国货币市场

内容提要

文章回顾了衡量政府债务可持续性的主流方法,尤其是近年来出现的从政府债券安全资产属性着眼、考虑政府债券“便利性收益”的一般均衡模型,并据此探讨了中国政府债务的可持续性。文章估算,中国政府债券相对于GDP的比例每提高10个百分点,会导致政府债券的便利性收益下降约25个基点;在名义GDP增速6%、政府债券平均利率2.5%的基准情形下,中国最优政府债务率在98%左右,超过这一债务率后财政空间将会缩小。

21世纪以来,面对国际金融危机和新冠疫情两次剧烈冲击,各国政府债务大幅扩张。目前,主要发达经济体中的美国、法国、英国的政府债务率(政府债务/GDP)都超过GDP的100%,日本则超过260%,均高于国际认可的政府债务率预警线;美国、日本、德国、法国等国的政府债务率都超过了二战结束时的水平。中国虽然在两次危机应对中采取了相对克制的财政政策,政府显性债务率较低,但随着潜在经济增速下降和地方政府债务风险的累积,政府债务可持续性问题也引发关注。

一、政府债务可持续性的分析框架

从数量关系上看,对政府债务可持续性的分析框架可分为传统的跨期预算约束、横截性条件、财政反应函数,以及新兴的一般均衡分析框架等。

跨期预算约束理论的基本逻辑是:如果政府像企业和家庭一样,满足“跨期预算约束条件”,即未来财政收支盈余的贴现值不低于当前的债务存量,则认为政府债务是可持续的。横截性条件理论认为,如果政府债务满足“横截性条件”,即随着时间推移,政府债务的贴现值趋近于零,那么政府债务可持续。以上两种检验方式在数学上等价,流行于20世纪80年代和90年代。

财政反应函数理论认为,如果政府债务率能够稳定在某一水平,则政府债务是可持续的(Blanchard,1984)。这一理论的使用最为广泛,Bohn(1998)是这一领域的代表性文献。该文证实了1916—1995年间美国财政收支基础盈余率(不含债务利息支出)与联邦政府债务率之间存在正相关关系,即债务率越高,联邦政府越关注财政收支调整,从而让债务率回到稳定轨道上。Ghosh等(2013)对23个工业化国家的研究进一步发现,当政府债务率较高时,财政收支基础盈余率与债务率之间的正相关关系会减弱,甚至变为负相关。其背后原因可能是,随着债务率提高,政府越来越难以找到容易推行的削减支出或提高税收的措施,终将无力再进行财政整顿,他们将这种现象称为“财政疲乏(fiscal fatigue)”,并证明了在政府债务平均利率高于名义经济增速(r>g)的情况下,“财政疲乏”现象的存在意味着可以计算出一个政府债务率上限,超过这一上限,将无法阻止债务率爆炸式增长。

上述方法出现的大背景是发达经济体r>g。但进入21世纪后,尤其是2008年国际金融危机以来,出现了r<g的情景,且r处于极低的位置。这带来一个“反常”现象,即发达经济体的政府债务率不断攀升,但每年的偿债金额占gdp的比例却出现明显下降。如果要保持政府债务率不变,则必须维持一定的财政赤字,相当于财政可以享受“免费午餐”。因此,全球金融危机后,政策和学术界对r<g环境下的政府债务可持续性展开了激烈讨论。< font=“”>

一般均衡分析框架理论着重处理以下问题:如何在理论上解释r<g?何种因素会导致r<g的关系发生逆转?主流观点认为,这与主要国家国债的安全资产属性有关,这种属性会使国债利率低于同等条件的投资级企业债券,二者利差即所谓的“便利性收益(convenienceyield)”。有关理论至少可以追溯到woodford (1990)以及=“” holmstrom=“” 和=“” tirole=“” (1998)。近年来,reis(2021)、mehrotra=“” &=“” sergeyev(2021)以及mian等(2022)都通过在包含生产者、消费者和政府部门的一般均衡模型中纳入国债的便利性收益,来刻画政府债务率变动对均衡利率、赤字率的影响。模型通过国债供给增加会降低便利性收益这一关键条件,推演出政府债务率提高推升国债利率并最终导致r<g<=“” font=“”>发生逆转的结论,进而推导出稳态下最优的政府债务率和对应的财政赤字率,并通过参数校准进行定量分析。例如Mian等(2022)通过将模型与现实数据进行校准,认为美国最优的政府债务率为109%,对应的可持续基础财政赤字率(不考虑利息支出)为2%,而日本最优政府债务率为223%,对应的可持续基础财政赤字率为3.5%。

二、安全资产分析框架下中国政府债务可持续性研判

(一)政府债券便利性收益与债务可持续性模型

本文使用Atif Mian, Ludwig Straub和Amir Sufi于2022年构建的一般均衡模型来探究中国最优政府债务率和稳态赤字率。这是一个典型的新凯恩斯主义三部门模型,包含家庭、企业和政府三个部门。与标准模型相比,Mian等(2022)的模型将家庭部门的效用函数设置为logct+v(bt),其中ct为消费占GDP的比例,bt为政府债务率,即家庭除了通过消费获取效用,还通过持有国债获得安全性、流动性等带来的效用。持有国债的效用函数v(bt)为递增的连续可导凹函数,满足v‘>0,v’‘<0。

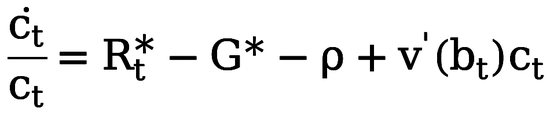

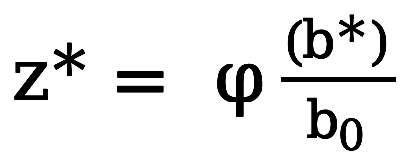

经过对家庭部门效用最大化函数的求解,易知家庭部门的欧拉方程为:

(1)

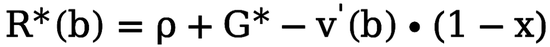

其中ρ为折现率,Rt表示政府债务的名义利率,Gt为名义经济增长率。在稳态下,储蓄者的消费率ct恒定,等于(1-x),其中x是政府支出占GDP的比例。于是均衡利率可以写为:

(2)

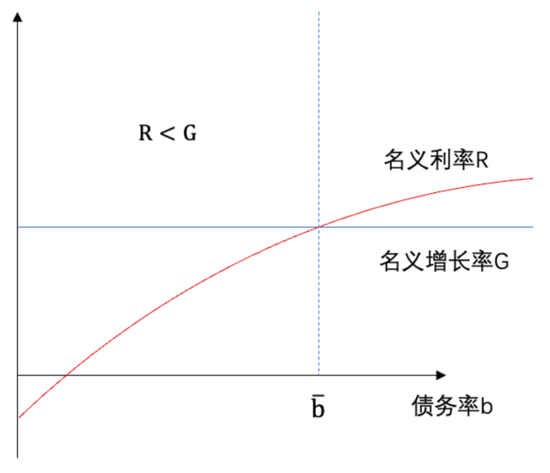

即均衡状态下,政府债券的名义利率等于(ρ+G*)减去政府债券提供的“便利性收益”(v‘(b)∙(1-x))。如图1(a)所示,由于v’>0,政府债券均衡利率R*(b)随着债务率b的增加而提高;但因为v(b)是一个凹函数(v‘’<0),因此R*随着债务率b增加而提高的速度越来越慢。当政府债券利率提高至R=G时,对应的债务率

确定。

可由

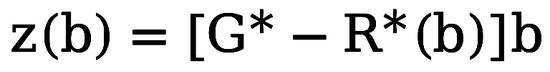

对于任何给定的债务水平b,可以计算出能保持债务率恒定的财政收支基础赤字率:

(3)

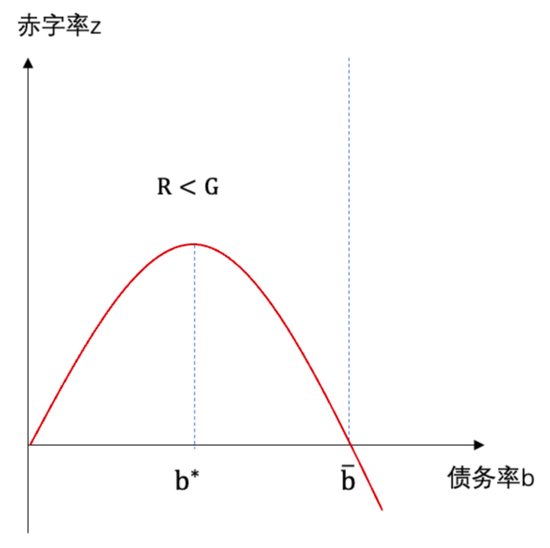

Mian等(2022)证明了了z(b)的轨迹为图1(b)所示的驼峰形。曲线上的每一个点(b,z)对应一个稳态均衡。这一类似税收理论中的“拉弗曲线”,形象地展示了“财政空间”:当政府债务率b为0时,对应的稳态财政收支基础赤字率z为0;但债务率从b开始提高直至b*的过程中,能保持债务率不变的财政收支基础赤字率z逐渐提高;当债务率超过b*之后,z又逐渐下降;当政府债务率超过

后,只有保持财政盈余才能维持债务率不变。

图1 利率、增长率和赤字率

(a)利率和经济增长率

(b)稳态赤字率-债务率曲线

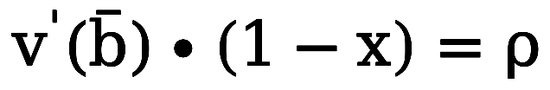

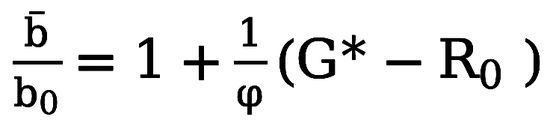

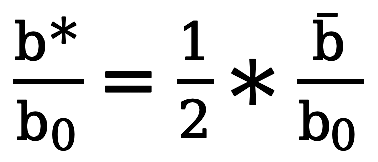

Mian等(2022)证明了,当z取最大值时,对应的最优政府债务率

满足

(4)

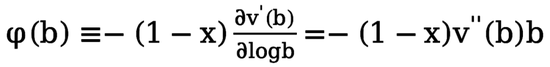

其中,φ(b)是政府债券便利性收益的半弹性(semi-elasticity),即政府债务/GDP每提高1%,政府债券的便利性收益v‘(b)∙(1-x)下降多少:

(5)

(二)中国政府债务空间量化分析

1. 最优赤字率、债务率的表达式

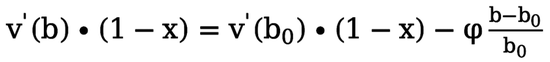

假设经济处于某稳态状态,此时政府债务率为b0。将国债的便利性收益v‘(b)∙(1-x)在b0附近进行线性展开,得到:

(6)

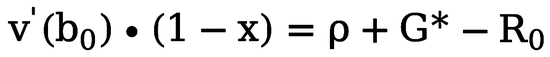

根据储蓄者的欧拉方程(1),可以得到:

(7)

将(7)代入(6),可以得到三个主要数量关系:

(8)

如(8)式所示,稳态情形下的最大财政收支基础赤字率z*及其对应的最优政府债务率b*、政府债务利率开始超过经济增长率时的债务率门槛值

这三个变量,可通过4个统计量估计:半弹性φ、初始债务率b0、名义趋势增长率G*和初始利率水平R0。其中,φ需要通过对债券市场的数据分析获得。对于美国,Mian等(2022)使用φ=-1.7%作为基准值。下文对中国政府债务便利性收益的半弹性φ(b)进行测算。

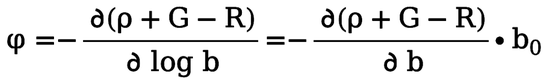

2. 中国政府债务便利性收益对债务率的半弹性(semi-elasticity)

与美国的政府债务90%集中在联邦政府体系不同,自2017年开始,中国地方政府显性债务规模就超过中央政府债务,且中央政府事实上对地方政府债务,或至少是地方政府显性债务负有托底责任,因此对中国政府债务可持续性的分析,需要综合考虑中央政府债务(国债)和地方政府债务,本文称之为“一般政府债务”。由于中国国债和地方政府显性债务绝大部分以债券形式存在,因此也称之为“一般政府债券”。

本文采用类似Krishnamurthy和Vissing-Jorgensen(2012)的方法来测算中国政府债券的便利性收益对政府债务率的半弹性:

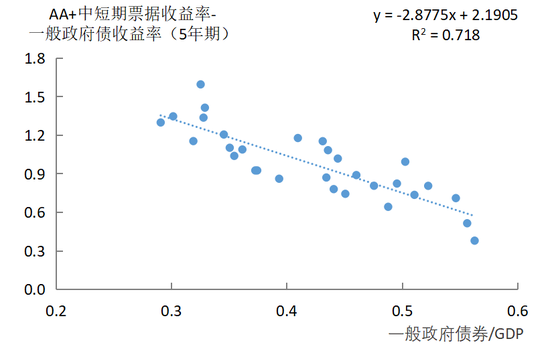

Krishnamurthy和Vissing-Jorgensen(2012)将美国中等评级的投资级企业债(Baa级)与国债的利差作为国债“便利性收益”的代理变量。考虑到中国债券市场结构及评级现状,本文使用AA+级中短期票据与一般政府债券的利差作为中国政府债券“便利性收益”的代理变量(长短期分别使用中短期票据发行量较大的5年期和6个月)。以5年期政府债券为例,其“便利性收益”随着政府债务率的提高而降低,符合经济学直觉(图2)。

图2 中国政府债券便利性收益与债务率(%,2017Q1—2024Q2)

图3 中国政府债券便利性收益(%,5年期和6个月期)

由于中国地方政府债券收益率的时间序列自2016年11月开始公布,本文使用2017年一季度至2024年二季度的季度数据。因变量为中国5年期和6个月期政府债券的便利性收益。自变量分别为国债和地方政府债券托管量与GDP的比值(General_Gov/GDP)、银行间市场流动性(Liquidity,取DR007与中国人民银行7天逆回购利率之差)和金融市场波动性(Volatility,取上证指数周度回报率的标准差)。7天逆回购是央行重要的公开市场操作模式,其利率是一种政策利率,而DR007则反映银行间资金的供需情况,二者之差可用来衡量银行间市场的超额流动性情况。通常银行间的流动性紧张时,金融机构会优先出售中短期票据而非政府债券来获取流动性,导致政府债券的便利性收益提高。而金融市场的波动性越高,中短期票据的违约可能性越高,投资者越倾向于持有政府债券,导致政府债券的便利性收益提高。

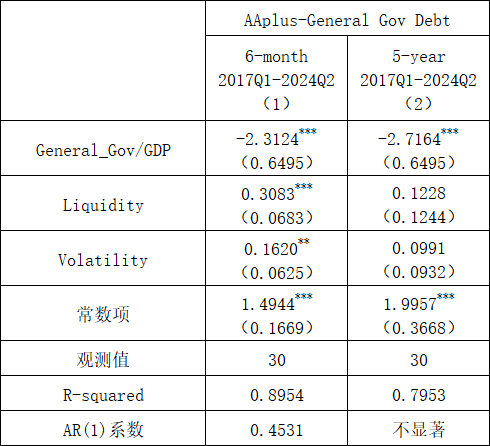

表1的回归结果有如下含义:一是中国一般政府债券的便利性收益与债务率存在显著的负相关关系,政府显性债务率每提高1个百分点,将导致政府债券的便利性收益下降约2.3~2.7个基点。取系数均值2.5%与2023年底政府债务率0.56相乘得到当前中国φ=1.4%。二是银行间市场超额流动性指标对政府债券的便利性收益有显著影响,DR007和7天逆回购利率之差每增加1个基点,AA+级6个月中短期票据收益率与相应政府债券之间的利差扩大0.3个基点。三是金融市场波动性指标对短期政府债券的便利性收益有显著影响,但对中长期国债的便利性收益没有显著影响。

表1 中国一般政府显性债务率对便利性收益的影响估计

注:括号内为标准误。

3. 参数校准与基准情形

为便于对比,本文同时对中美两国的数据进行了校准。美国的参数选择为:初始债务水平设为GDP的106%(2023年底水平)、趋势名义经济增速4%(2%实际增速、2%通胀率)、政府债务利率2.5%,半弹性φ为-1.7%。中国基准参数选择是:潜在名义GDP增速6%、国债和地方债的平均发行利率为2.5%、初始显性政府债务率56%(2023年末水平)、半弹性φ取本文估计值1.4%。

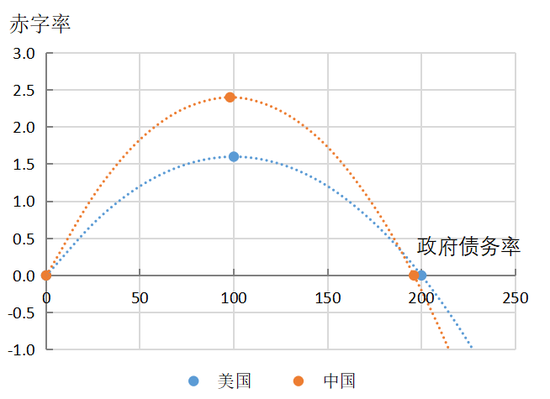

通过校准后的模型,本文估算了两国债务可持续性。结论是,当前美国的最优基础赤字率约为1.6%,对应的最优政府债务率约为100%。高于这一债务率,美国必须压降赤字率才能保证政府债务率不再提升。在基准情形下,中国对应的最优财政赤字率约为2.4%,对应的最优显性政府债务率为98%。2023年底,中国的显性政府债务率为56%,距离最优显性政府债务率尚有42个百分点。但据IMF测算,2023年底中国广义政府债务率为84%,可能已接近最优政府债务率。

图4 中美两国稳态赤字率-债务率曲线(%)

4. 多种情形分析

本节通过参数变化观察不同情形下的中国最优政府债务率b*、对应的最大财政收支基础赤字率z*,以及政府债务利率超过经济增长率的债务率门槛值

。

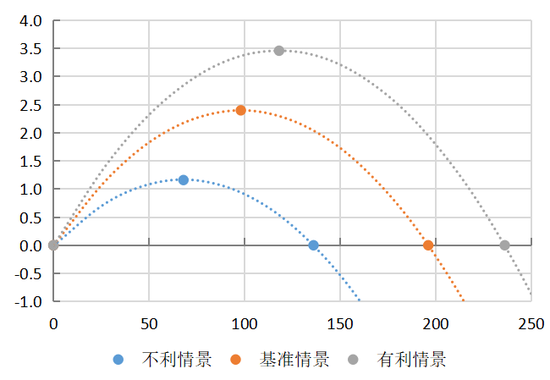

一是不同经济前景下的中国趋势名义经济增长率和政府债务利率。基准情景下,名义经济增长率为6%,政府债务利率为2.5%;有利情景下,名义经济增长率为7.5%(实际增长率5%,通胀率2.5%),政府债务利率提高为3%;不利情景下,名义经济增长率为4%(实际增长率4%,零通胀),政府债务利率降为2%。

如图5(a)所示,在有利情景下,中国稳态情形下的最大财政收支基础赤字率可以达到3.5%,对应的最优政府债务率为118%;在不利情景下降为1.2%和68%。

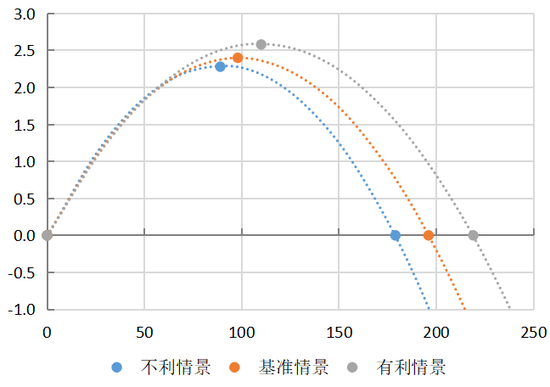

二是债券市场的深度会影响政府债券便利性收益变动对债务率变化的敏感度(半弹性φ),从而影响最优赤字率和政府债务空间。本文设定了φ=-1.4%(基准情景)、φ=-1.2%(有利情景)以及φ=-1.6%(不利情景)三种状态,分析不同状态下的财政空间。

如图5(b)所示。在有利情景下,中国稳态情形下的最大财政收支基础赤字率可以达到2.6%,对应的最优政府债务率为110%;在不利情景下分别降为2.3%和89%。可见,半弹性φ的变动对政府债务上限有很大影响,但对最优赤字率的影响相对较小。

图5 不同名义增长(a)和不同半弹性情景下(b)中国的稳态赤字率-债务率曲线

(a)

(b)

三、政策含义

中国政府债券,无论是国债,还是地方政府债券,都具有安全资产属性,相对于投资级的企业债券而言享受便利性收益带来的利差。不过,随着政府债务率的提高,政府债券的安全资产属性减弱,便利性收益下降,对政府债务可持续性和财政空间产生影响。本文估算,在基准情景下,中国最优显性政府债务率约为98%,对应的稳态财政赤字率为2.4%。2023年底,中国的显性政府债务率为56%,距离最优债务率尚有距离,但如果考虑到政府需要承担义务的地方政府融资平台债务,中国实际的政府债务率可能已经接近甚至达到最优水平。

最优债务率和对应的稳态赤字率取决于多种因素,提高政府债务可持续性的总体方针,应从改善名义经济增速与政府债务利率之差(g-r)、降低政府债券收益率对债务率的半弹性φ等主要变量着手。

一方面,在近几年经济增速明显低于潜在增速的背景下,为避免名义经济增速过低导致债务率提高,应增强宏观政策的逆周期性、提高政策效率,努力提高经济增速,保持(g-r)在较长时间内的有利态势。另一方面,作为储备货币发行国,中国的政府债券除了具有债务属性,也具有金融资产属性,是国际金融市场中极具潜力的安全资产和抵押品。扎实推进人民币国际化,提升我国国债市场的开放度与深度,对于提高中国国债的全球市场需求、提高中国国债的便利性收益、在政府债务率提高的同时保持相对合理的国债利率、提高中国政府债务可持续性等具有重要意义。

相关文章

发表评论

评论列表

- 这篇文章还没有收到评论,赶紧来抢沙发吧~