江西铜业:铜矿产量保持稳定,铜价上涨带动业绩释放

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

公司铜矿产量稳定+冶炼加工稳步扩张,铜价上涨带动公司业绩释放。1)公司各类产品产量继续稳步扩张:2024H1公司自产铜精矿含铜10.1万吨,同比+1.2%,阴极铜产量约117.5万吨,同比+18.9%,黄金产量约72.1吨,同比+31%,白银产量633.2吨,同比-6.5%,硫酸产量约320.3万吨,同比+20%,铜加工产品产量87.2万吨,同比+4.7%。2)铜金价格上涨带动公司二季度矿端利润继续改善,同时冶炼端利润受影响较小:24Q2铜价均价为8.02万元/吨,环比+15.5%,同比+19.6%;金价均价为552.5元/克,环比+12.9%,同比+23.4%,带动公司矿端利润改善;与此同时尽管TC现货价格24Q2跌至2.67美元,但公司大部分铜冶炼仍在享受80美元的长单价,叠加副产品硫酸价格24Q2回升至269元/吨,环比+42.8%,因此冶炼端利润受影响较小,公司整体毛利率从2024Q1的3.28%提升至24Q2的4.77%,盈利能力持续改善。3)非经损益与资产减值扰动较大:公司24Q2扣非净利润31.9亿,归母净利润19.0亿,非经常性损益约12.8亿,主要是公司对大量铜产品进行套保,而本期铜价上涨导致现货端体现收益、期货平仓体现亏损,而部分期货套保亏损会计上被计入非经常性损益,导致归母与扣非净利润差异较大(此前公司业绩也出现过类似情况);此外公司24Q2计提了7.34亿资产减值损失,主要系6月末铜价回落,计提存货跌价准备增加所致。

铜价中枢有望持续上移,公司铜矿将充分贡献业绩弹性:考虑到铜矿长期资本开支不足,中长期供给受限,叠加新能源为铜需求注入长期成长性,供需格局优化下未来铜价中枢有望不断抬升。而公司年产铜约20万吨,较为稳定,其中主力矿山德兴铜矿约15万吨,且现金成本低于行业均值,20万吨自产铜矿贡献了公司大部分利润,预计铜价上涨周期中公司亦将享受足够强的业绩弹性。

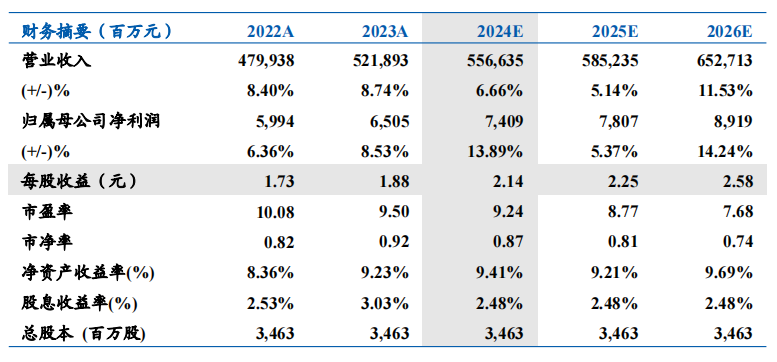

盈利预测与投资建议:

预计2024-2026年公司归母净利润74.1/78.1/89.2亿,考虑到铜价上涨带动公司利润弹性释放,给予公司“增持”评级。

风险提示

需求偏弱、铜矿产量波动、盈利预测与估值模型不及预期。

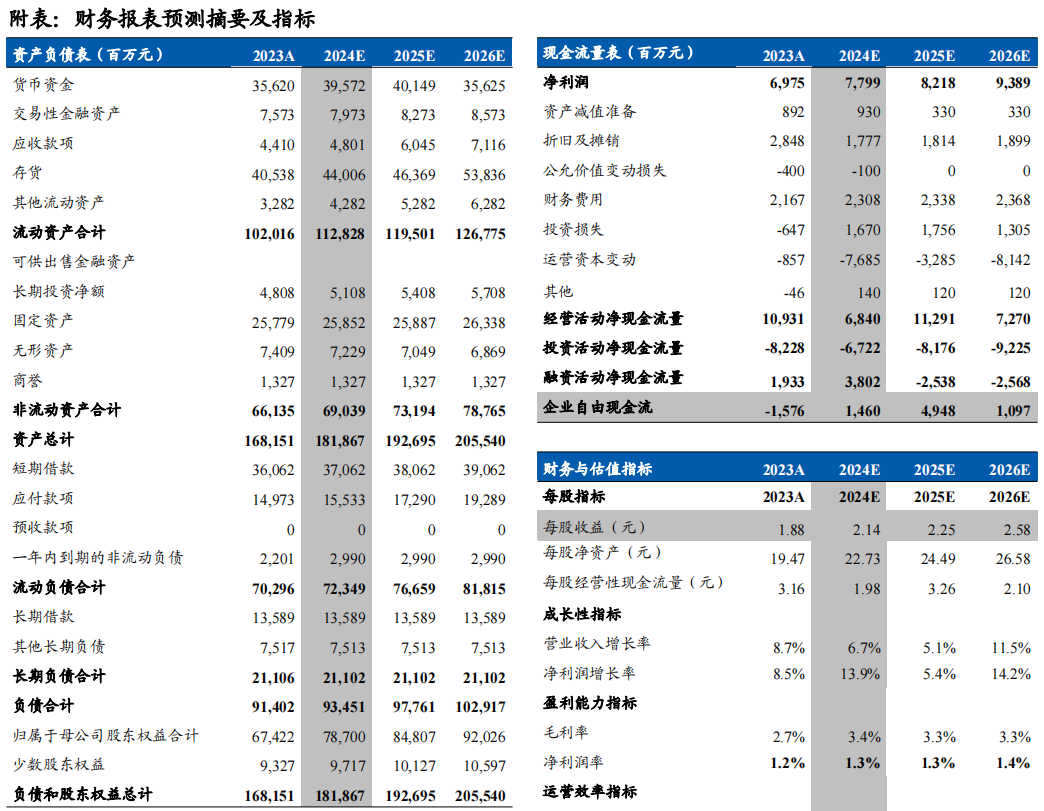

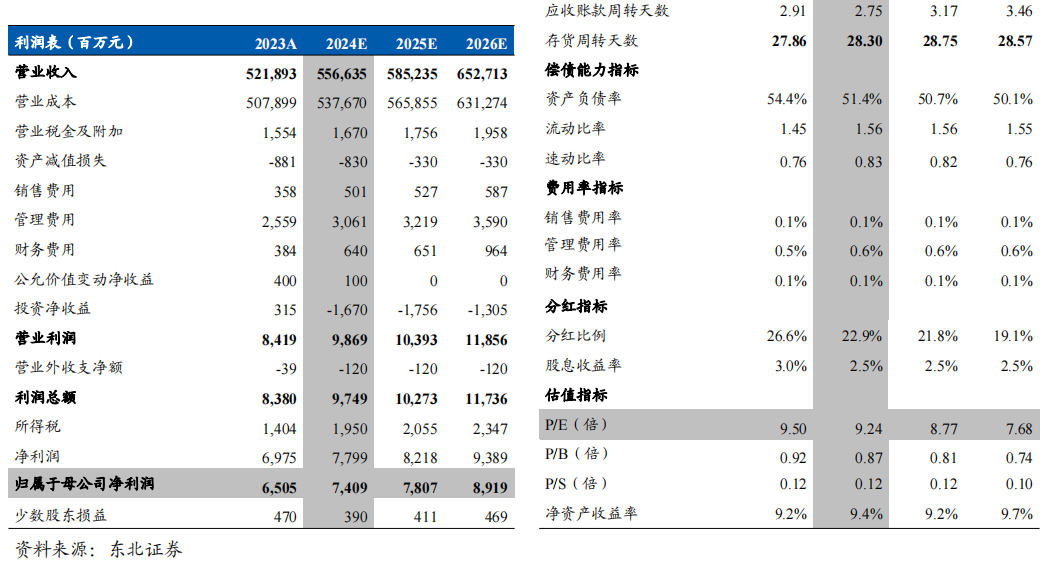

附录:三张报表预测摘要

免责声明

本公众号的观点、分析及预测仅代表作者个人意见,不代表任何机构立场,也不构成对阅读者的投资建议。本公众号发布的信息仅供《证券期货投资者适当性管理办法》中规定的专业投资者使用;非专业投资者擅自使用本公众号信息进行投资,本人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经本人事先书面许可(金麒麟分析师),任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,或对公众号内容进行任何有悖原意的删节或修改。投资有风险,入市需谨慎。

相关文章

发表评论

评论列表

- 这篇文章还没有收到评论,赶紧来抢沙发吧~