弘元绿能亏损超预期全产业链布局受质疑 470亿激进扩张风险向供应商和定增股东转嫁

专题:新浪财经上市公司研究院

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:昊

日前,弘元绿能发布2024年中报。上半年,公司实现营业收入40.12亿元,同比下降44.08%,归母净利润-11.57亿元,扣非后净利润-9.61亿元,相比去年同期10.17亿元和8.46亿元,均大幅转亏。

值得注意的是,今年7月,弘元绿能在业绩预告中表示,“预计2024年半年度实现归属于母公司所有者的净利润-8亿元到-11亿元”,而实际亏损额超出了该预测区间。

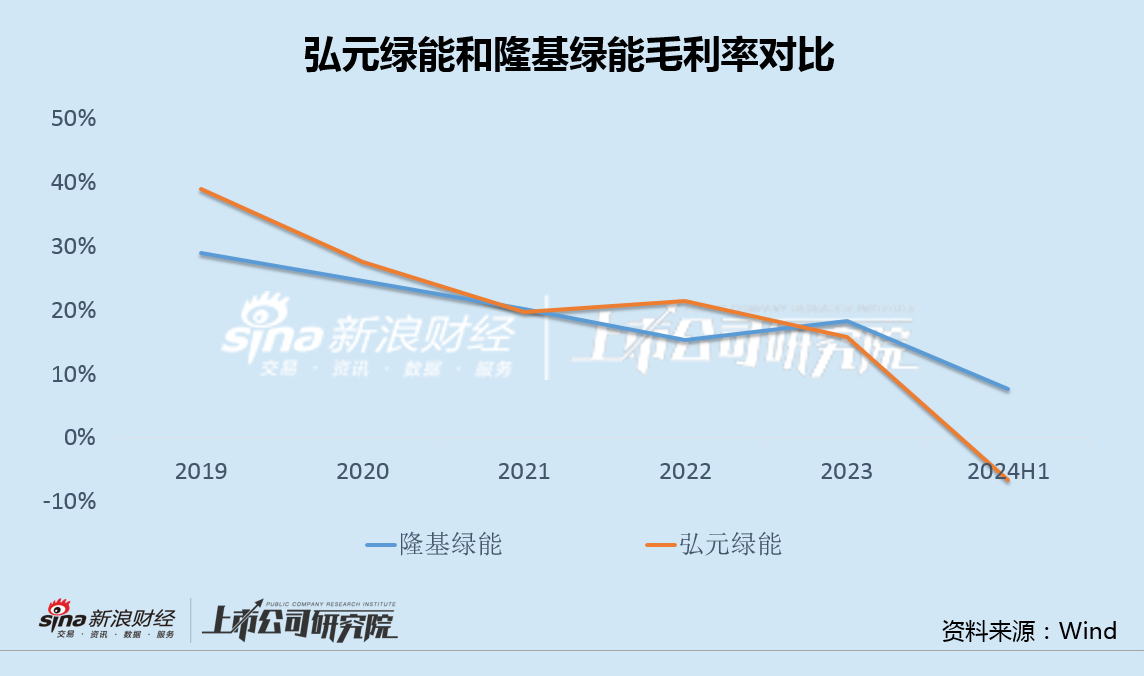

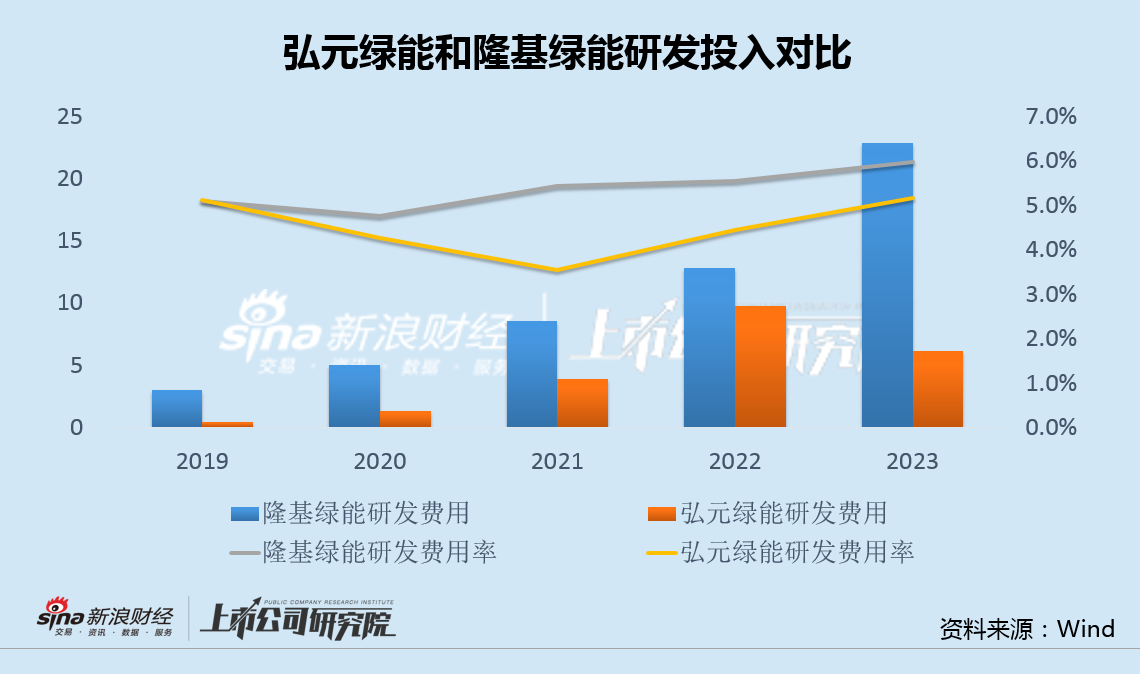

近几年,有“小隆基”之称的弘元绿能持续扩张,从工业硅到硅料、硅片,再到电池片、组件,在全产业链进行布局,然而研发投入却长期低于隆基绿能,毛利率下滑幅度也明显超过隆基,产品实际市场竞争力备受质疑。

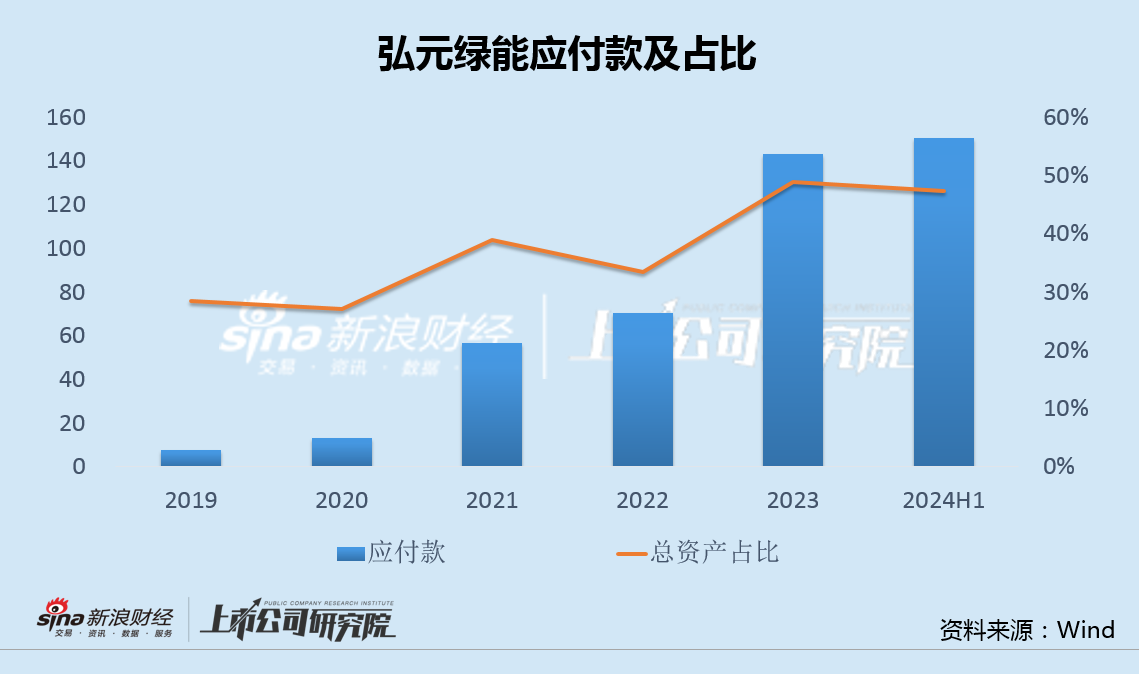

除全产业链布局外,弘元绿能还在各个环节全面进行产能逆势扩张,近两年规划投资额合计约470亿。而与此同时,公司应付款不断攀升,目前已达到150亿,上市5年多累计直接融资近百亿,激进扩张的风险转嫁到了供应商和参与定增的股东身上。

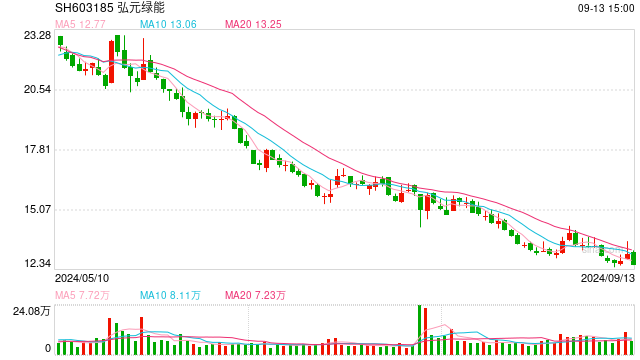

实际上,弘元绿能目前股价比此前两次定增价格分别低了50%和80%,上述风险已经开始暴露。

毛利率降幅超隆基、研发投入不及隆基 全产业链布局实际竞争力受质疑

弘元绿能的前身是上机数控,从光伏切片设备行业起家,逐步涉足工业硅与晶硅、硅片、电池片、组件、新能源电站等多个业务板块,素有“小隆基”之称。不过,自去年以来,弘元绿能的经营遭遇到了重大挑战。

今年上半年,弘元绿能营业收入40.12亿元,同比下降44 %,继2023年同比下降46%后再次大幅下滑,实现归母净利润-11.57亿元,扣非后净利润-9.61亿元,相比去年同期均大幅转亏。

分季度来看,弘元绿能二季度营业收入18.21亿元,同比下降50.26%,环比下降16.88%,单季净亏损达10.16亿元,业绩呈加速下滑之势。

上半年,光伏多晶硅、硅片价格下跌超40%,电池、组件价格下跌超15%,行业盈利水平整体下降明显,业内企业普遍受到较大影响。不过,弘元绿能毛利率下滑幅度却明显超过隆基绿能,在行业下行期受到的冲击似乎更大。

据介绍,弘元绿能以“硅料、硅片、电池、组件”全产业链、一体化战略为主,打造业内有竞争力的成本优势。

年报中,弘元绿能也表示,公司高纯晶硅产品致密率超90%,质量达到电子一级,硅片端通过优化N型硅棒机加工艺、晶棒电阻率拉晶工艺、提高硅片电阻率集中度,实现硅片在电池端的效率提升,电池端公司采用全新PECVD技术,产品效率、品质均达到行业领先水平。

然而,自2019年上市之后至2023年,无论是研发支出还是研发费用率,弘元绿能均长期低于隆基绿能。

毛利率下滑幅度明显超过隆基绿能,研发支出和研发费用率又长期低于隆基,弘元绿能产品的实际竞争力备受质疑。

两年拟投资470亿逆势激进扩产 已直接融资百亿、应付款150亿

除全产业链布局外,弘元绿能还在各个环节全面进行产能扩张。

2022年2月,弘元绿能发布公告,拟在内蒙古包头市固阳县投资118亿元,建设年产15万吨高纯工业硅及10万吨高纯晶硅生产项目。

同年6月,公司宣布拟投资约148亿元,建设年产40GW单晶硅拉晶及相关配套生产项目,其中一期建设20GW单晶硅产能,预计2023年达产。

同年8月,公司再次公告,拟投资150亿元,在徐州经济技术开发区投资建设新能源产业园,包括年产25GW单晶硅切片及年产24GWN型高效晶硅电池生产项目。

今年4月,弘元绿能发布公告称,拟在包头市青山区投资建设16GW光伏电池项目,该项目分两期实施,一期建设10GW光伏电池项目,预计于2025年投产,二期建设6GW光伏电池项目,将根据市场情况推动项目进度,两期投资额合计55亿元。

截至目前,弘元绿能五大产业基地共计规划工业硅和硅料年产能分别为15万吨和10万吨,硅片、电池片和组件年产能分别为75GW、45GW和35GW。而仅上述几个规划项目,计划总投资额就高达471亿元。

而激进扩产的同时,弘元绿能似乎也在不停的“转嫁风险”。

Wind数据显示,从2019年到2024年上半年,弘元绿能应付款从7.86亿大幅攀升至150.63亿,应付款占同期总资产比例也从28%逐步攀升至47%。

此外,自2018年底上市至今5年多,弘元绿能先后通过IPO、可转债和定增,累计融资99.09亿元。

不难看到,弘元绿能激进扩张的风险,实际上已逐步转嫁到了公司供应商和参与定增的股东身上。

值得一提的是,目前弘元绿能股价跌至12.56元/股,比此前两次的定增价分别低了50%和80%,上述风险已经开始暴露。

相关文章

发表评论

评论列表

- 这篇文章还没有收到评论,赶紧来抢沙发吧~