上半年全球期权总成交翻倍,增量来自这里

本文源自:期货日报

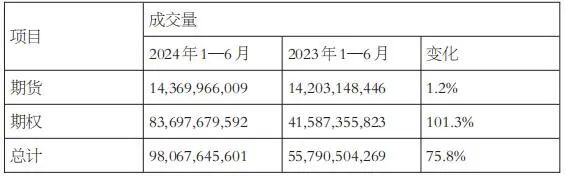

根据国际期货业协会(FIA)对全球90家交易所的数据统计,2024年上半年全球期货与期权成交980.68亿手,与2023年同期相比增长了75.8%,其中全球期货成交143.70亿手,期权成交836.98亿手。截至2024年6月底,全球期货与期权持仓总量为13.41亿手,与2023年同期相比增长了12.7%。期权持仓占总持仓的75.9%。

成交继续呈现高速增长态势

股指期权助力全球期权总成交翻倍

2024年上半年全球期货与期权成交量为980.68亿手,与2023年同期相比增长了75.8%。其中全球期货成交量同比增长1.2%至143.70亿手,期权成交量大增101.3%,达836.98亿手。期权成交总量是期货的近6倍,成交占比高达85.3%,较2023年同期占比提升了10.8个百分点,增量高达421.10亿手,股指期权成交量翻倍增长成为全球衍生品成交增长的直接动力。

表为2024年上半年全球期货与期权成交量统计(单位:手;单边)

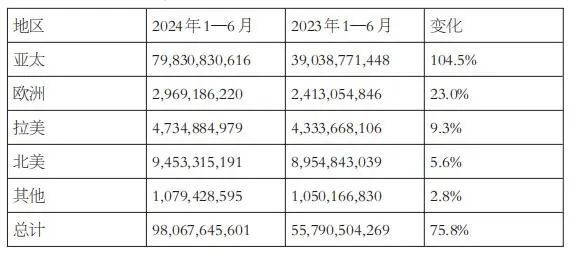

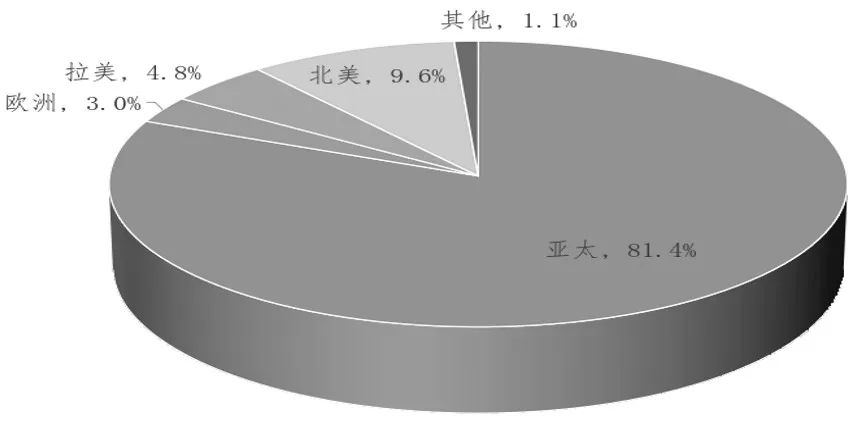

全球各地区成交呈现全面增长趋势

全球各地区成交呈现全面增长的势头,亚太地区持续高速增长,成交翻倍;欧洲地区增速高达23.0%;拉美、北美和其他地区则出现温和增长。就成交量而言,亚太地区持续领先,2024年上半年,该地区期货与期权成交量为798.31亿手,较2023年同期增长了104.5%,成为上半年增长最快、增量最大的地区。亚太地区成交量增长的核心动力来自期权成交量124.0%的增幅,期货成交量下降9.6%;北美地区以94.53亿手的成交量位列第2,较2023年同期增长了5.6%;拉美地区期货与期权成交较2023年同期增长9.3%,以47.35亿手的成交量稳居第3;欧洲地区以29.69亿手的成交量位列第4,增幅为23.0%;其他地区成交量为10.79亿手,微增2.8%,期权成交量大幅下降15.0%,在一定程度上影响了该地区的整体增长力度。

股票类产品成交占比持续大幅攀升至88.4%

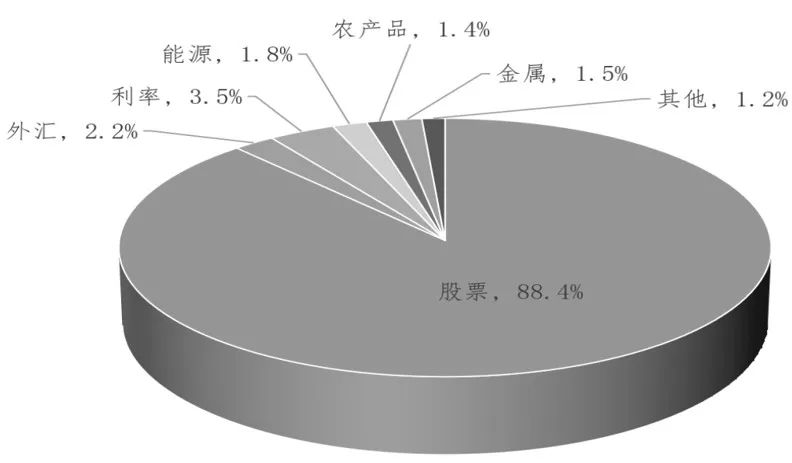

分类别看,上半年,金融期货与期权成交增幅为84.0%,商品期货与期权成交增幅为2.7%,金融期货与期权的增幅是商品期货和期权增幅的31.4倍。金融期货与期权总成交量为922.82亿手,占全球市场份额的94.1%,较2023年同期提升了4.2个百分点;商品期货与期权总成交量为57.86亿手,在全球市场份额占比为5.9%,较2023年同期下降4.2个百分点。

从资产类别的角度来看,股市对全球期货与期权交易活动激增的贡献依然最大,占比继续大幅攀升。2024年上半年,股指期货与期权成交量为797.85亿手,较2023年同期的371.20亿手大幅上升了114.9%;个股产品成交量为69.31亿手,较2023年同期的61.23亿手提升了13.2%。股票类产品在总成交量中的占比高达88.4%,较2023年同期的72.6%提升了15.8个百分点。股指产品成交量占总成交量的81.3%,较2023年同期66.5%的占比上升了14.8个百分点;股指类产品持续成为2024年上半年成交增长最快的品种。利率产品以8.9%的增幅位列金融产品增幅榜第3,总成交为34.32亿手。上半年各商品类产品成交增减不一,其中能源类产品成交17.23亿手,增幅为35.5%;农产品类产品成交同比下降4.1%,以13.91亿手的成交量居商品类产品成交榜第2;非贵金属类产品成交9.73亿手,增幅为10.0%;贵金属类产品成交较2023年同期大增33.6%至4.83亿手;其他类产品成交大幅下降27.0%,上半年成交12.15亿手。

全球年中总持仓量同比大幅增长

期权持仓占据全球期货与期权总持仓的75.9%

截至2024年6月底,全球期货与期权持仓总量为13.41亿手,较2023年同期上升12.7%。期权持仓占期货与期权总持仓的75.9%,较2023年同期占比上升0.5个百分点。截至2024年6月底,期货与期权持仓分别增长了10.6%和13.5%。

其他、欧洲、拉美持仓大增,北美占比同比下降

截至2024年6月底,全球总持仓达到了13.41亿手的新高,增幅为12.7%。按照地域来看,北美地区持仓为6.47亿手,同比增长8.1%,占全球持仓总量的48.2%,较2023年同期下降了2.1个百分点;欧洲地区持仓增长了28.2%,达到3.01亿手,以22.4%的市场占有率位居持仓榜第2,较2023年同期上升了2.7个百分点;拉美地区持仓出现了10.4%的增幅,6月底持仓为2.27亿手,较2023年同期持仓增加了2132万手,在全球持仓中的占比微降0.4个百分点。亚太地区继续维持成交占比高、持仓占比低的格局,年中持仓微增了1.1个百分点至1.28亿手,占全球持仓总量的9.6%,较2023年同期下降了1.1%;其他地区6月底持仓为3818万手,增幅高达58.0%。

股票、利率和金属及能源类产品持仓增长迅猛

从持仓结构来看,金融类产品占据87.2%的份额,较2023年同期微增0.5个百分点。从各类产品持仓来看,股票、利率、能源和金属类产品期货与期权持仓呈现明显增长势头,2024年6月底持仓量分别为8.95亿手、2.32亿手、8845万手和2520万手,同比分别增长14.1%、13.7%、20.6%和24.8%。但金融类中的外汇产品持仓量持续下降,降幅为2.9%,持仓量从2023年6月底的4314万手降至2024年6月底的4189万手。商品类产品占据12.8%的市场份额,其中农产品类持仓上升了2.0%至2976万手,其他类持仓量大降18.7%至2894万手。

交易所成交排名总体稳中渐变

印度交易所高速增长领先优势明显

全球交易所成交量排名前三名与2023年同期及2023年年底相比出现明显变化,印度交易所整体呈现大幅增长态势,孟买证券交易所(BSE)上半年以近40倍的增幅表现抢眼,成交排名从2023年同期的第16跃升至第2。广州期货交易所、北美衍生品交易所(Nadex)、印度国家证券交易所(NSE)、印度多种商品交易所(MCX)、大阪堂岛商品交易所(ODE)等交易所成交均出现大幅增长。印度国家证券交易所、孟买证券交易所(BSE)、巴西交易所(B3)、芝加哥商业交易所集团(CME Group)分别以602.29亿手、136.18亿手、46.64亿手、32.43亿手的成交位列前四,印度国家证券交易所以84.1%的增幅再度凸显成交量遥遥领先的优势。洲际交易所(ICE)以21.78亿手的成交位列第5,较2023年同期下降1位。芝加哥期权交易所集团(CBOE Holdings)成交量微增1.0%至18.40手,排名下降至第6。纳斯达克(NASDAQ)以15.88亿手的成交位居第7,与2023年同期持平。韩国交易所以11.86亿手的成交重返前10,位居第8,排名提升了3位。郑商所、大商所分别以11.63亿手、10.68亿手的成交位列第9和第10。欧洲期货交易所(Eurex)以10.63亿手的成交位列第11,未能进入10强。

中国内地五家期货交易所排名总体稳中有变

2024年上半年,中国内地5家期货交易所总体表现良好,排名均进入前30,在全球成交排名中整体保持稳中有变格局。郑商所排名第9,较2023年同期下降3位;大商所排名第10,较2023年同期下降2位;上期所排名第12,较2023年同期下降3位;中金所排名第24,较2023年同期上升了1位;广期所排名第27,与2023年年底排名相比提升了4位。(作者单位:大连商品交易所)

相关文章

发表评论

评论列表

- 这篇文章还没有收到评论,赶紧来抢沙发吧~