【钢材月报】降产去库 底部显现

来源:国元期货研究

【策略观点 】

八月黑色产业链整体处于负反馈中,热卷的出口量下滑且螺纹旧国标库存消化引发市场忧虑,贸易商采购情绪降低。需求走弱下,钢材价格连续走低。

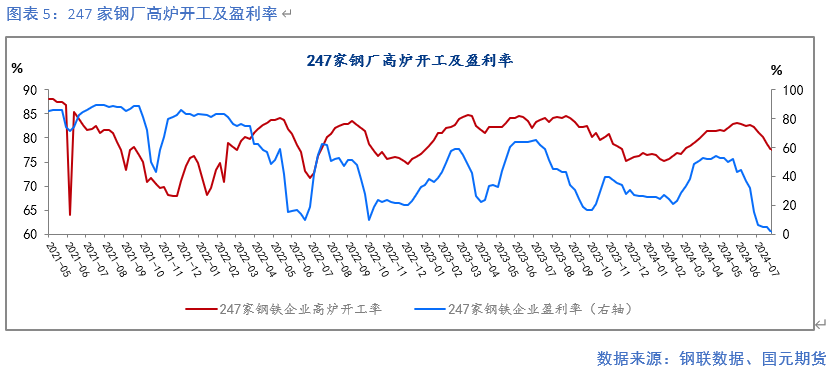

供应方面,钢价下跌中,多家钢厂陷入亏损,钢厂盈利率创近五年新低。多家钢厂检修减产,螺纹及热卷产量大幅走低。目前低产量给予钢价一定程度企稳回升的驱动。

需求方面,建材消费仍处于淡季,但受到新旧国标切换的影响,贸易商采购消极。板材消费走弱,汽车家电边际下滑,出口降幅明显,卷螺价差明显收缩。天气好转下,九月需求存在边际好转预期。

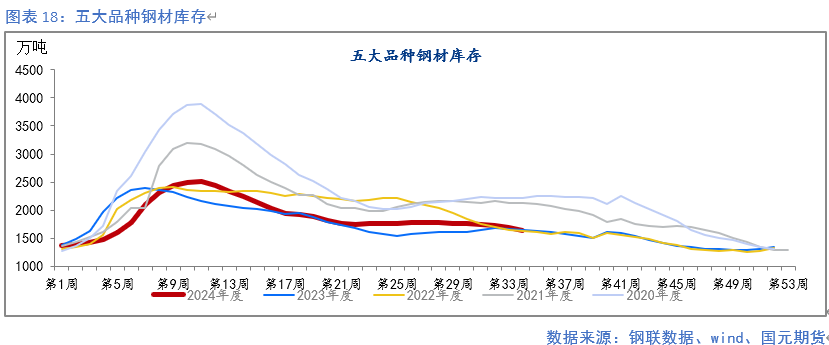

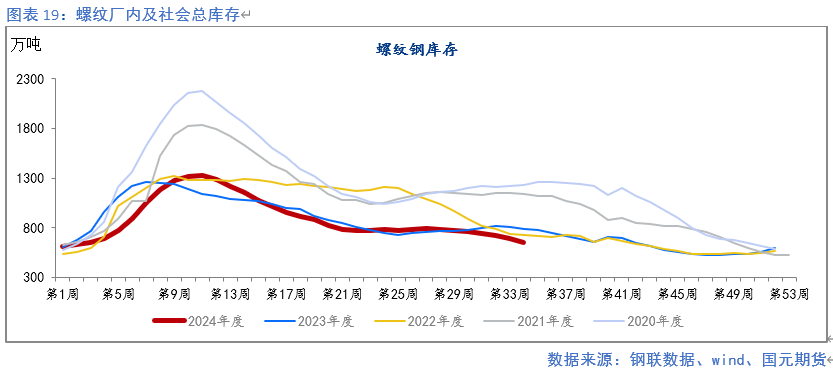

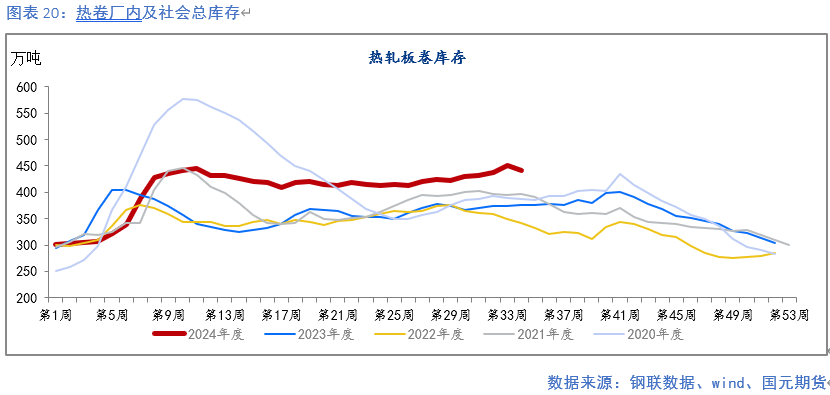

库存方面,旧国标螺纹库存明显消化,热卷库存维持高位。截至8月23日,35城市螺纹现货库存为481.32万吨,月环比下降15.05%,同比下降18.34%。

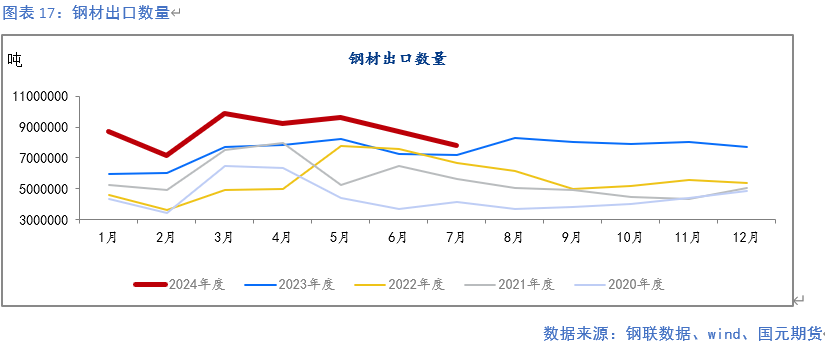

出口方面,海外制裁情况增多,出口量明显下滑。钢价连续下跌后,出口优势仍存,但下游采购谨慎。关注价格反弹后,后侧补库的增量。

展望九月,钢材减产检修下,下游消费存在边际好转趋势,螺纹热卷存在反弹空间,需关注主力合约换月风险。螺纹2410合约关注3200-3450元/吨,热卷主力关注3300-3550元/吨。套利策略,建议关注钢厂利润回升及卷落差走扩机会。

一、八月钢价延续下跌

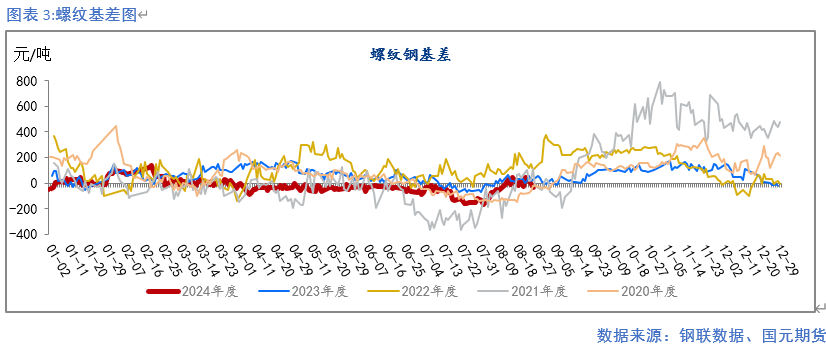

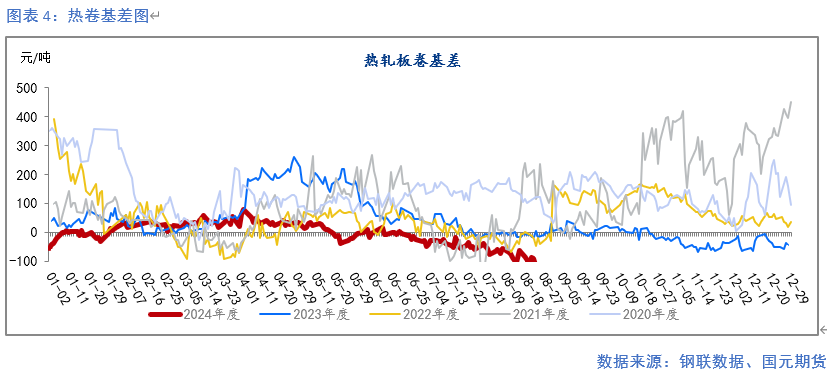

八月上旬黑色产业延续跌势,期货跌幅大于现货,基差走扩。去年同期已经是金九银十预期炒作的期间,但今年的市场仍处于跌跌不休的阶段。虽然本轮的跌势是从新旧国标切换,贸易企业降价销售开始的,但目前多家钢厂已经开始生产新国标,新旧国标切换已经不是行情的主要矛盾,主要矛盾是需求的下滑以及市场对于后市的悲观预期。进入下旬后,利空情绪逐步消化,旺季预期渐起,价格底部企稳。

二、产量大幅下降

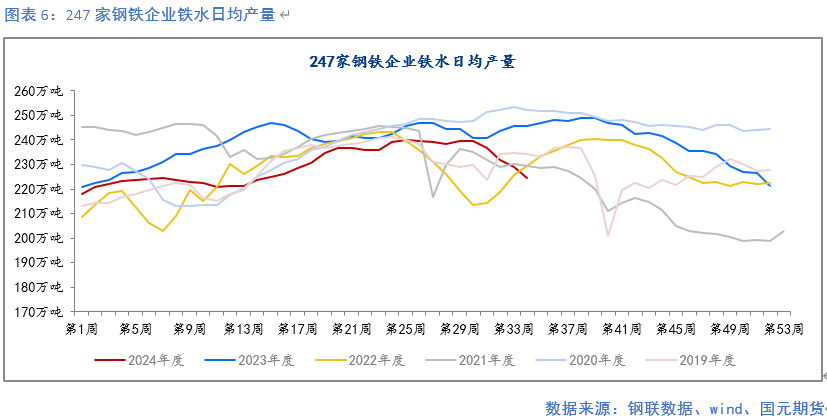

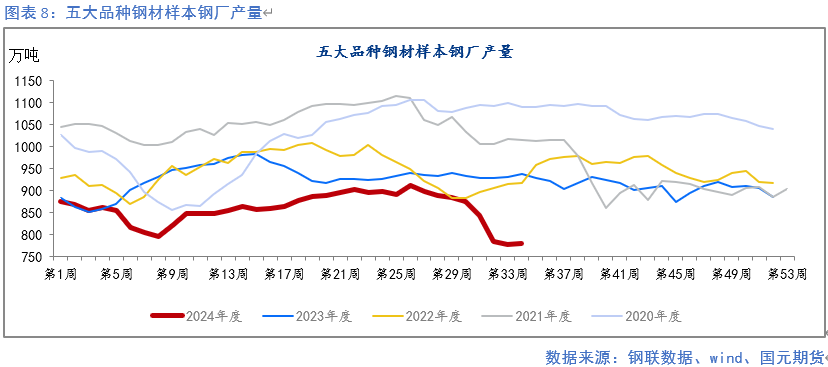

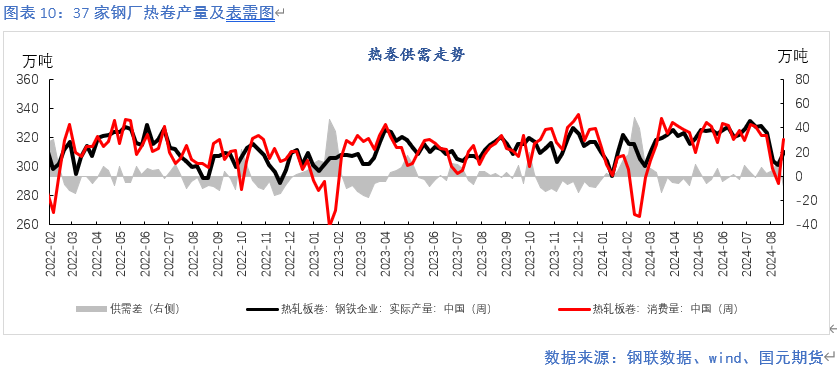

八月样本钢厂五大品种钢材周均产量为796.12万吨,较上月环比下降10.21%,其中螺纹钢周均产量为173.31万吨,月环比下降23.32%;热轧卷板周均产量309.66万吨,月环比下降5.66%。中钢协数据显示,8月中旬粗钢日均产量269.19万吨/天,较上月同期下降14.08万吨/天。

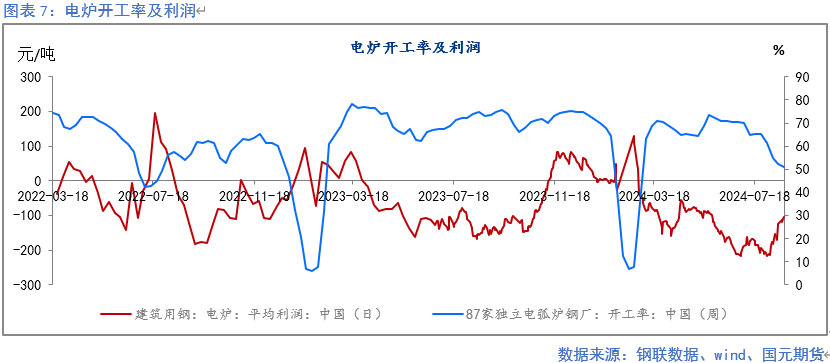

钢厂利润持续下滑,减产意愿偏高。截至8月23日,247家钢厂盈利率从15.15%降至1.3%,盈利率为近三年新低。经过下跌调整后,炉料跌幅大于成材,钢厂利润已有所回升,后市减产程度较小。根据测算,钢厂螺纹钢点对点盈利在40-80元/吨左右,热卷点对点亏损20-70元/吨。

工业和信息化部办公厅发布关于暂停钢铁产能置换工作的通知。各地区自2024年8月23日起,暂停公示、公告新的钢铁产能置换方案。长期看,本举措促进钢铁企业向绿色低碳、结构调整、布局优化、兼并重组等方面调整。

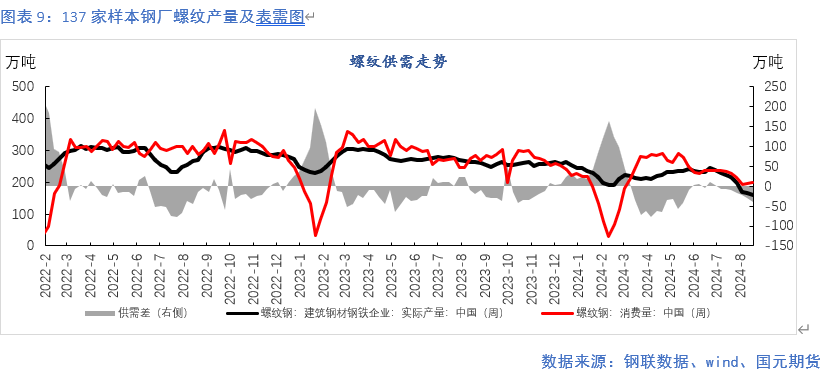

三、表需走弱

八月五大品种钢材周均表需量在825.12万吨,环比下降7.35%。其中螺纹周均表需在200.42万吨,环比下降13.66%;热卷周均表需在306.65万吨,环比下降5.32%。

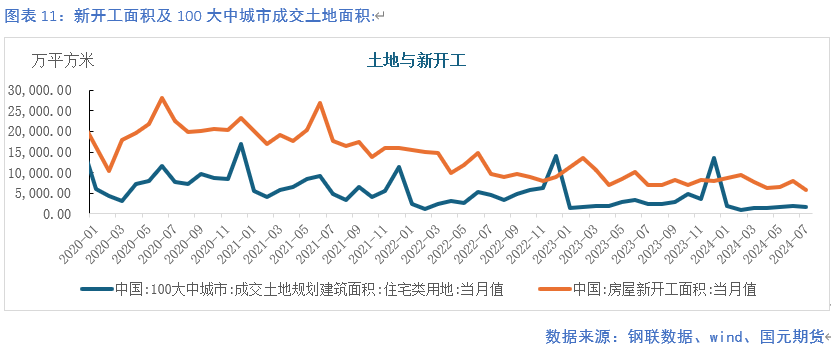

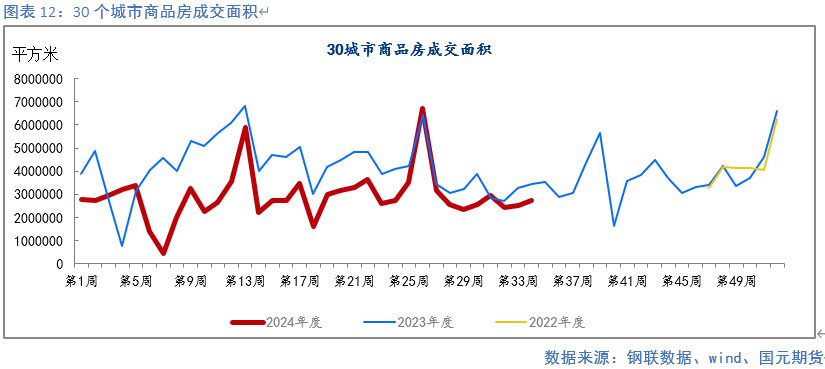

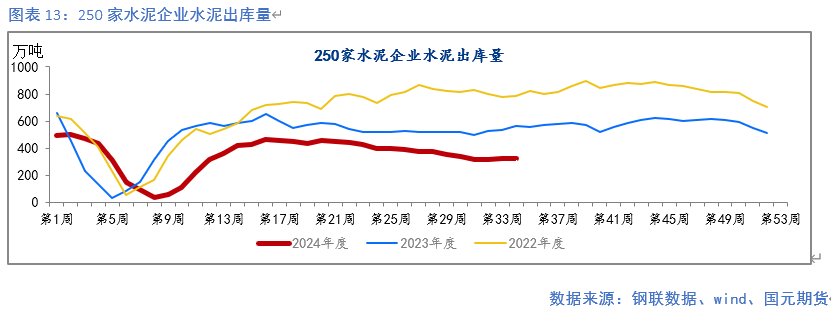

四、建筑需求未有好转

近期地产政策主要涉及积极支持收购存量商品房用作保障性住房,进一步做好保交房工作,加快构建房地产发展新模式。政策偏向地产降库,对黑色提振有限。基建方面,新增专项债增速好于去年同期,但对传统基建的拉动有限。

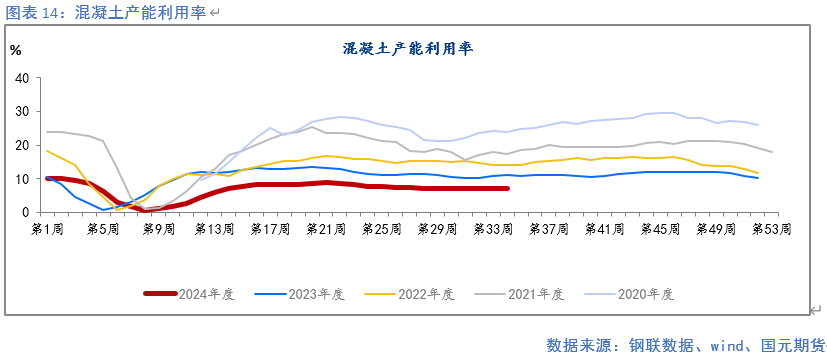

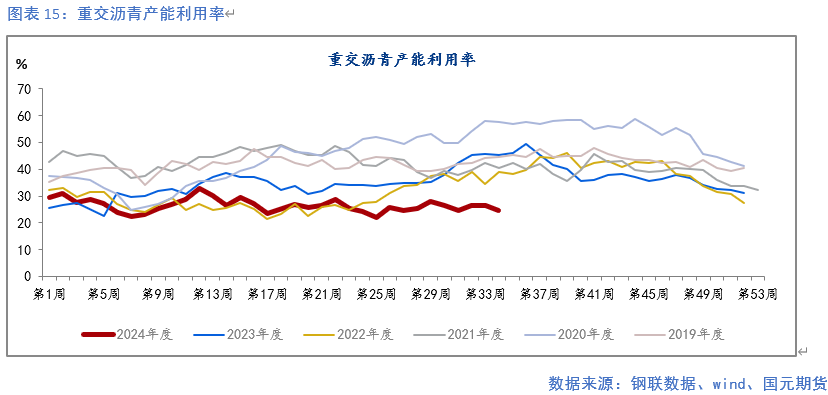

统计局PMI数据显示,7月建筑业新订单指数为40.1%,环比下降4个百分点;业务活动预期指数为52.9,环比下降1.8个百分点;从高频数据来看,8月的混凝土产能利用率、重交沥青产能利用率以及水泥出库表现明显不如去年同期。

五、制造业需求韧性仍存

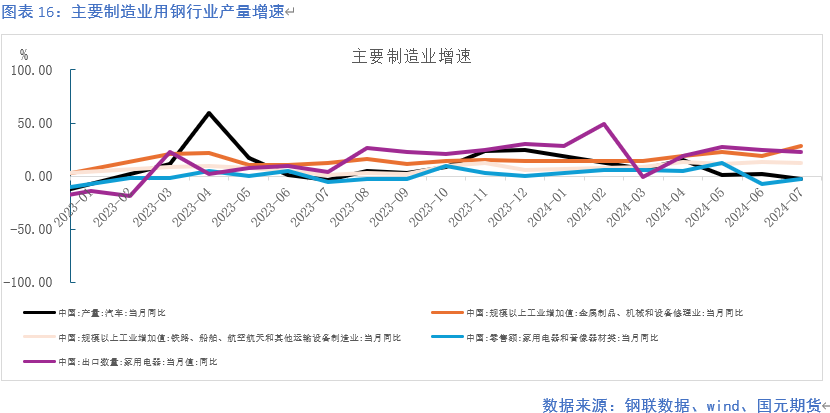

家电汽车产量走弱,船舶及集装箱仍具有高景气度。产业在线数据显示,8月空冰洗排产环比下降11.93%。商务部等4部门办公厅发布《关于进一步做好家电以旧换新工作的通知》,明确补贴品种和补贴标准。九月空冰洗家电排产预计持稳。统计局数据显示,7月汽车产量229.7万辆,环比下降12.09%。隆众数据显示,8月样本企业半钢轮胎及全钢轮胎的产量利用率持续下滑,预计8月汽车产量难增。

六、出口环比回落

7月,钢材出口782.73万吨,环比下降10.50%,同比增加8.48%。分国别看,7月出口中越南、韩国、印尼、土耳其等国家均有明显减量。钢价连续下跌后,出口优势仍存,但下游采购谨慎。关注价格反弹后,后侧补库的增量。

七、总库存延续降库

截至8月23日,五大品种总库存为1641.87万吨,较上月底减少116.0万吨。其中,厂内库存为447.8万吨,较上月底减少40.04万吨;社会库存1194.07万吨,较上月底减少75.96万吨。分品种看,螺纹总库存651.82万吨,较上月末减少108.42万吨;热卷总库存442.21万吨,较上月末减少12.05万吨。

八、展望及小结

展望九月,钢材减产检修下,下游消费存在边际好转趋势,螺纹热卷存在反弹空间,需关注主力合约换月风险。螺纹2410合约关注3200-3450元/吨,热卷主力关注3300-3550元/吨。套利策略,建议关注钢厂利润回升及卷落差走扩机会。

写作日期:2024年8月26日

作者:杨慧丹

分析师

期货从业资格号:F03090153

投资咨询资格号:Z0019719

(转自:国元期货研究)

相关文章

发表评论

评论列表

- 这篇文章还没有收到评论,赶紧来抢沙发吧~