纳指大涨、防御股滞涨、长债回落,美联储点燃美国市场“风险偏好”

专题:美联储宣布降息50个基点!开启降息周期

华尔街见闻

隔夜美债走势分化,2/10年期美债收益率曲线达2022年6月以来最陡。原因在于:美联储大幅降息50基点推升通胀预期,投资长债的风险溢价增加,价格相应下跌;而短债则因更高的名义收益率更具吸引力。

隔夜,美联储四年来的首次降息推升了投资者风险偏好,欧美股市全线走高。

美股道指首破42000点,标普收高于5700点,二者均创下盘中与收盘新高,纳指一度涨3%,中小型企业料将受益于低利率环境下的运营借贷成本,罗素2000小盘股指数涨2.1%。

分板块看,科技股领涨各板块,科技股“七姐妹”飙升至历史新高。

被视为债券替代品的防御性板块表现不佳,包括房地产、公用事业、日用消费品在内的防御股均走低,至多收跌0.58%。

美债收益率涨跌互现。对利率政策更为敏感的短期国债收益率收跌2.53个基点,报3.5918%,10年期基准美债收益率上行逾逾2个基点,报3.7245%,盘中一度涨至两周来最高水平。

2/10年期美债收益率曲线延续熊陡走势,现为2022年6月以来的最陡。

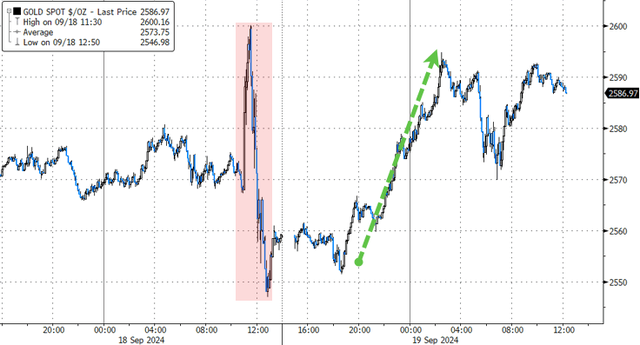

现货黄金续创历史新高。

美元大幅震荡,涨至盘中高点后几乎回吐所有涨幅,最终收涨0.03%。

比特币大涨,盘中上触64000美元/枚的一个月高点。

野村证券美国利率部门策略主管Jonathan Cohn表示:

“尽管鲍威尔的言论和点阵图推迟了进一步降息50基点的前景,但此次大幅降息的举措似乎提高了软着陆的可能性,这支持了风险资产的大幅上涨。”

为何隔夜美债走势分化?

隔夜美债价格走势分化,中长期美债价格下跌,而短债美债价格上涨。原因何在?

债券收益率的变动与经济增长预期以及美联储利率政策相关,中长期美债收益率上行的原因主要在于风险溢价。

考虑到美联储大幅降息50基点后,金融环境将趋于宽松,通胀预期再度走高,意味着投资长债的风险溢价增加,导致对中长期美债需求减少,其价格相应下跌。

而对短期美债来说,降息意味着新发行债券的名义收益率下降,使得现有债券相对更有吸引力,价格相应上涨。

与此同时,美国劳工部隔夜公布的数据显示,截至9月14日当周的首次申请失业金人数降至四个月低点,低于市场预期,同样暗示了劳动力市场回暖、社会需求回升的前景。

经济学家、长期关注美联储的Ed Yardeni对此评论称:

“债券市场不太相信未来通胀会更低,因为美联储正在猛踩油门。也许当前的经济不需要那么多刺激。”

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

相关文章

- 重大调整!九泰基金单日连发十二条基金经理变动公告,孟亚强、李响清仓卸任

- 曹德云:企业年金在股权类资产的配置上大致在10%-15%之间,离政策给予的配置的比例还有很大的空间

- 郑秉文:企业年金最大的问题就是覆盖面太小,现在是3200万人左右

- “止跌回稳”居首 住建部定调明年房地产

- 宝马汽车 App 迎纯血鸿蒙原生版:旗下 “MyBMW”、“MINI”正式上架华为 HarmonyOS NEXT

- 诺瓦克:俄罗斯将多渠道继续向欧供气,应对乌克兰停运计划

- 高盛:Ray-Ban Meta 智能眼镜配套应用下载量激增

- 海外需求疲弱,戴比尔斯钻石库存积压创2008年以来最大

- 植田和男重申关注特朗普和“春斗”风险,但对下月加息闭口不提

- 权威解读!MLF大幅缩量背后,缓解银行净息差压力

发表评论

评论列表

- 这篇文章还没有收到评论,赶紧来抢沙发吧~