拟向实控人募资不超8亿补流还贷,三年分红超15亿的报喜鸟真缺钱吗?

界面新闻记者 | 冯雨晨

近年盈利稳定且大额分红的报喜鸟(002154.SZ)计划再向实控人募资,以补流还贷。

9月27日,报喜鸟公告,计划向董事长、总经理、控股股东、实际控制人之一吴志泽发行不超过2.86万股,发行价格为2.8元/股,募集资金总额不超过8亿元,全部用于补充流动资金及偿还银行借款。

本次发行前,报喜鸟际控制人为吴志泽及其一致行动人吴婷婷、上海金纱,合计控制报喜鸟5.56亿股股份的表决权,占总表决权的比例为38.09%。按本次发行数量上限计算,发行完成后吴志泽及其一致行动将人合计控制48.22%的股份。

这笔定增颇惹议论的是,从经营和债务数据来看,报喜鸟似乎“兜里不差钱”。

其业绩面相对稳定,处于连续盈利且增长中,2023年,报喜鸟实现总营收52.54亿元,净利润6.98亿元,分别同比增长21.82%、52.11%。今年上半年报喜鸟业绩虽稍有下滑,但仍实现3.44亿元的净利润,营业收入同比也有微量增加。

截至今年6月底,报喜鸟资产负债率为32.22%,这在一众服装家纺同行中并不算高。同期短期借款5.06亿元,但同时账上货币资金有18.35亿元。对外担保方面,截至6月底,报喜鸟实际担保余额2.89亿元,占总资产的6.69%。

此外,要补流还贷的报喜鸟委托理财额今年也大幅增长。2023年上半年,报喜鸟委托理财发生额为1.95亿元,2023年全年为7.22亿元。而根据半年报,仅2024年上半年,报喜鸟委托理财发生额就达6.65亿元。

对于账面资金充足抛定增背后的原因,报喜鸟董秘办人士对界面记者表示,本次定增主要是基于长期目标下的考虑,公司在未来不断扩大业务规模和提升业务质量,生产经营和市场开拓方面需要加大资金投入,定增募资有利于满足正常经营储备资金,同时保障外部市场环境发生变化时提升公司的抗风险能力。

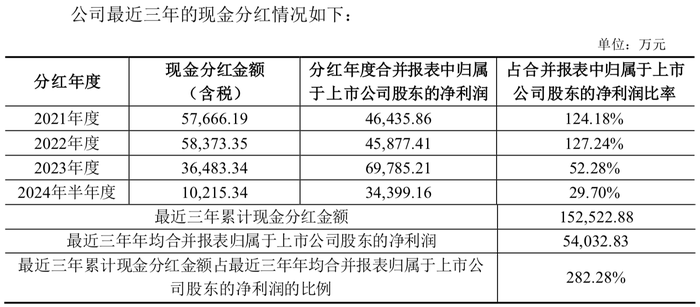

市场对报喜鸟急于募资的质疑还体现在,自2020年来,报喜鸟保持了稳定阔绰的现金分红。

2020年至2023年及2024年上半年,报喜鸟现金分红总额的分别为7305.67万元、5.77亿元、5.83亿元、3.64亿元、1.02亿元,分别占当期净利润的19.95%、124.18%、127.24%、52.28%、29.7%。2021年至2023年3年间,报喜鸟分红总额达15.25亿元,占净利润总额的282.28%。

还值得一提的是,在报喜鸟现金分红最高的2022年,报喜鸟刚完成向实控人吴志泽的另一笔定增。2022年1月,吴志泽以自有资金7.3亿元成功认购报喜鸟2.42亿股,其中4.97亿元用于补充流动资金,其余用于企业数字化转型项目及研发中心扩建项目。

2022年中报、年报显示,报喜鸟分别实施10派2元的现金分红,以当时吴志泽和吴婷婷的持股比例计算,两人合计约获得分红2.22亿元,合计约分走当年现金分红总额的38%。

相关文章

发表评论

评论列表

- 这篇文章还没有收到评论,赶紧来抢沙发吧~