赚也刘格菘,亏也刘格菘:广发小盘成长增聘陈韫中、吴远怡为基金经理,与刘格菘共同管理,被质疑换汤不换药

来源:机构之家

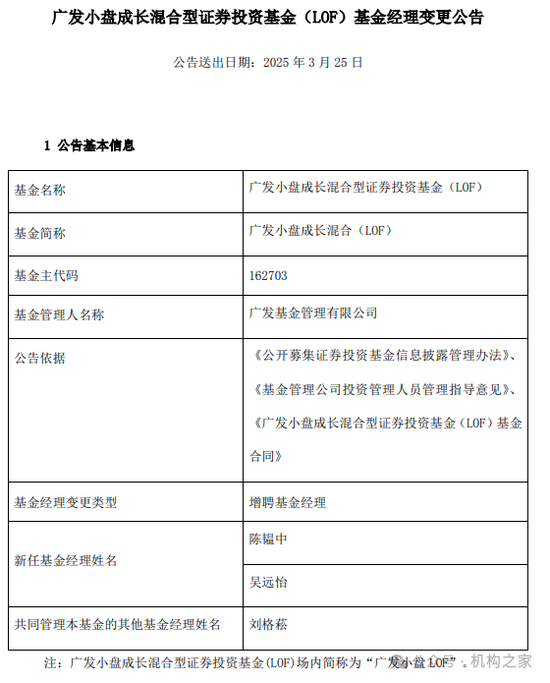

3月25日,广发基金发布公告称,广发小盘成长(LOF)基金增聘陈韫中、吴远怡为基金经理,与刘格菘共同管理。这一人事调整背后,是刘格菘管理基金近年来深陷业绩亏损的现实困境。

2024年8月28日,刘格菘管理的广发行业严选基金在三年封闭期结束后开放赎回,投资者等来的却是净值较成立初腰斩58%的残酷现实;如今,基民的不满情绪持续蔓延,在刘格菘旗下广发小盘成长混合(LOF)基金讨论区,要求更换基金经理的呼声此起彼伏。

从“包揽前三甲”沦为“泯然众人”

刘格菘,中国人民银行研究生部经济学博士,毕业后入职中国人民银行从事宏观经济研究,2013年以研究员身份转战公募赛道后,其凭借管理中邮核心成长基金首年斩获15.69%年化收益崭露头角,2017年,刘格菘转战广发基金担任基金经理,并历任权益投资一部研究员、权益投资一部副总经理、北京权益投资部总经理。

图片人物系广发基金副总经理、成长投资部总经理、基金经理 刘格菘

凭借对科技成长股的极致押注,刘格菘在2019年迎来高光时刻,其管理的广发双擎升级、广发创新升级、广发多元新兴三只基金包揽主动权益类基金年度前三甲,收益率均超100%,让刘格菘成功跻身“顶流”基金经理行列,其管理规模从210亿飙升至2020年的843亿。2020年发行的广发科技先锋基金,更以单日认购超900亿元的盛况,印证其“科技捕手”的市场号召力。在职务上,广发基金也将刘格菘提拔为公司副总经理、高级董事总经理、联席投资总监、成长投资部总经理,集“四总”头衔于一身,可谓是名利双收。

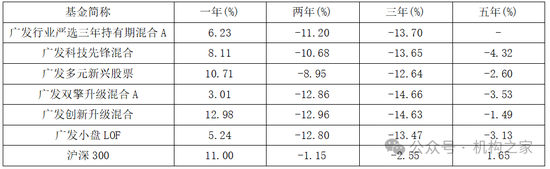

然而,成也科技,败也科技。当市场风口转向,其重仓的新能源、半导体板块遭遇深度回调,遭遇估值杀跌。截至3月25日,其旗下的广发行业严选三年持有期混合基金任职回报为-47.29%,与此同时,曾缔造辉煌的“三甲”基金在近五年、三年、两年维度年化收益均为负值。

图片为刘格菘旗下基金产品业绩表现

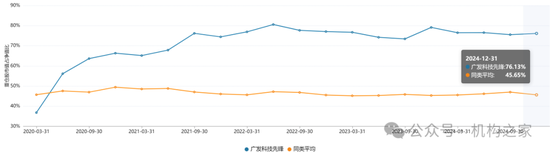

以刘格菘管理规模最大的广发科技先锋基金为例,该产品近五年的业绩表现全面拉胯,处于持续跑输业绩基准、沪深300指数、偏股混合型基金的“三输”局面,这种从“现象级爆款制造者”到如今“全方位失手”的戏剧性转变,折射出明星基金经理“路径依赖”的深层隐患。

图片系广发科技先锋基金收益情况

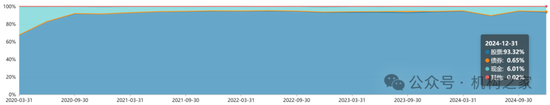

集中、赛道化是刘格菘最大的特点,刘格菘一直信奉“产业趋势是社会发展的前进动力,增量就是利润本身”的投资理念。以广发科技先锋基金为例,其前十大重仓股的占比长期维持在75%以上,相较于同类产品平均的45%相对集中;股票仓位持续维持在90%以上,锐气和进攻性十足。

图片系广发科技先锋基金重仓占比、股票仓位情况

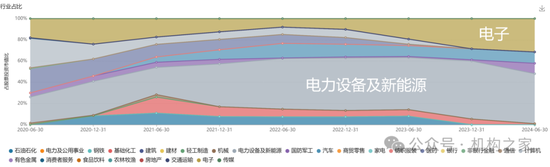

除了资产配置重仓股票、前十大持仓集中之外,刘格菘更将筹码重押在新能源单一赛道,呈现“三大集中”的局面。这种极致化的配置在行业景气度上升期曾为其赢得“科技捕手”美誉,但当新能源产业链供需逆转时,却成为业绩反噬的放大器。

在2024年四季报中,刘格菘仍没有直面新能源部分供给过剩的事实,认为光伏及产业链、锂电池仍存在“全球比较优势”,押注光伏与锂电池的周期反转,这种近乎信仰般的执着,在净值修复步履蹒跚的现实中显得格格不入。

图片系广发科技先锋基金行业配置情况

刘格菘“知行悖论”

刘格菘曾劝解投资者,“买基金千万不要只看代码,一定要去研究代码背后的基金经理,研究他的投资理念,研究一下他的中长期业绩来源,是行业给他的,还是自己的能力带来的”。

然而,其自身投资轨迹却陷入“知行悖论”。回溯其早期在融通基金的操盘记录,刘格菘管理的核心产品融通领先成长基金2015年乘着“互联网+”牛市东风创出近200%收益神话,但随后因市场调整,基金净值一年内腰斩,年化回报骤降至9.84%。更值得关注的是,其管理的另两只基金,融通互联网传媒、融通新区域新经济基金,在任职期间分别录得-43.50%和-49.50%的惨淡成绩。

图片为刘格菘在融通基金担任基金经理期间管理产品业绩表现

在接受21世纪经济采访时,刘格菘曾表示,“我是中观配置策略,不推崇“ALLIN”某个赛道的做法,而是选出4-5个符合框架标准的行业,这样,既能抓到当年景气度较高的行业,同时在单一行业出现波动时,组合中的其他资产也能发力,实现组合层面的Alpha,业绩更具有持续性”。

然而,从实战来看,其投资愈发呈现“赛道型选手”特质:无论是在融通基金押注互联网板块,还是在广发基金重仓新能源,组合构建均呈现“集中火力”特征。这种策略在风口期能创造收益奇迹,却在市场风格切换时暴露脆弱性。

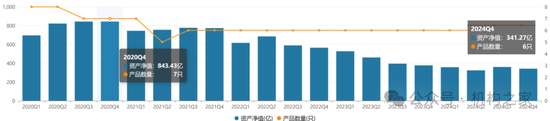

伴随着新能源行业经历“戴维斯双杀”,刘格菘管理规模的大幅度下滑,其管理规模从2020年底843.43亿元下滑至2024年底的314.27亿元,幅度高达59.55%,刘格菘在短短数年间跌落神坛。

图片为刘格菘近年来管理规模情况

此外,对新能源产业链的路径依赖,也使其管理的基金换手率普遍维持在20%左右,而这种投资惰性正在吞噬其“科技捕手”的市场人设。作为依赖产业趋势的基金经理,其组合换手率长期维持低位,当2023年AI浪潮席卷市场、2024年机器人破局而出,刘格菘管理的成长投资部却深陷新能源赛道,错失科技主升浪。

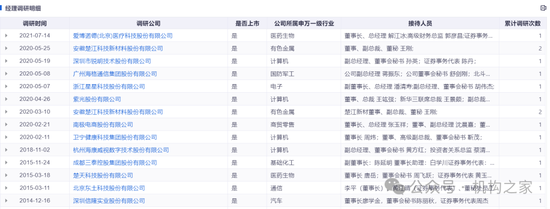

这种策略僵化不仅体现在持仓上,更显露于其对产业跟踪的疏离,机构之家发现,刘格菘近三年半未现身于上市公司调研活动,与赛道型选手本应保持的“产业敏锐度”形成强烈反差。

图片为刘格菘调研情况

是否又一次“换汤不换药”

此次广发基金对刘格菘管理的广发小盘成长(LOF)基金进行增聘操作,引入陈韫中与吴远怡共同参与管理。然而,结合历史案例与公司治理结构分析,此次人事调整仍难逃“形式大于实质”的质疑。

广发基金并非首次为刘格菘增聘搭档。此前,面对基民呼声,广发基金于2020年9月增聘吴远怡与刘格菘共同管理广发创新升级混合的基金经理,但这场调整被质疑为“换汤不换药”。刘格菘虽不再单独管理广发创新升级混合基金,但仍通过“双基金经理制”保留实际控制权。

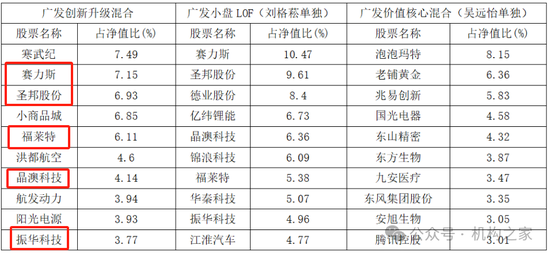

机构之家将刘格菘单独管理的广发小盘LOF基金和吴远怡单独管理的广发价值核心混合基金,与两人共管的广发创新升级混合基金前十大重仓股进行对比发现,截至2024年末,广发创新升级混合基金与广发小盘LOF基金有一半股票重合,且电子、电力设备等重仓领域与刘格菘的一贯投资风格高度一致。反观吴远怡独立管理的广发价值核心混合基金,其持仓组合与创新升级基金无任何交集。这不禁让人质疑,广发创新升级混合基金名义上增聘基金经理,但持仓结构与操作风格与之前未发生实质变化。

图片为刘格菘、吴远怡代表作品前十大重仓持股对比

而这一切的根源在于广发基金自2018年推行的“风格分组”机制。具体而言,按照基金经理的风格和投资能力圈,广发基金将公募权益投资部门分为价值投资部、成长投资部、策略投资部三个组别,部门负责人分别是傅友兴、刘格菘和李巍。只是这种架构虽通过团队协作平滑个体基金经理波动,却也可能滋生“组内一言堂”现象,削弱新聘基金经理的决策空间。吴远怡作为成长投资部成员,其管理半径难以突破既有投研框架,导致“共管”更多沦为形式。

只是此次增聘的两位基金经理是否能够突破投研分组条线的压力,真正主导基金管理,实质性响应基民的诉求呢?

相关文章

发表评论

评论列表

- 这篇文章还没有收到评论,赶紧来抢沙发吧~